Die Liquidation der GmbH – Steuerliche Besonderheiten und Fallstricke

Wenn man eine GmbH freiwillig beenden möchte, muss man viele Aspekte beachten. Einerseits ist die Liquidation einer GmbH mit diversen gesellschaftsrechtlichen Fragen verknüpft. Andererseits kommen hierbei auch viele steuerrechtliche Punkte auf. Welche Auswirkungen Steuerpflichtige gerade in letzterer Hinsicht zu erwarten haben, wollen wir in diesem Beitrag ergründen. Denn eins ist klar: die Liquidation einer GmbH ist im Allgemeinen ein alltägliches Phänomen, auch wenn es jede GmbH höchstens einmal im Verlauf ihres Bestehens betreffen sollte.

Aufgrund dieser Praxisrelevanz haben wir zusammen mit der FOM Hochschule nachfolgenden Beitrag angefertigt. Die Ausarbeitung wurde von Felix Ruero (Bachelor of Laws in Steuerrecht) nach wissenschaftlichen Kriterien und unter Betreuung von FOM-Dozent Prof. Dr. Christoph Juhn LL.M./StB erstellt.

Unser Video:

Liquidation einer GmbH

In diesem Video erklären wir, welche gesellschaftsrechtlichen Aspekte bei der Liquidation einer GmbH besonders relevant sind.

Inhaltsverzeichnis

Abkürzungsverzeichnis

| BewG | Bewertungsgesetz |

| BFH | Bundesfinanzhof |

| BStBl | Bundessteuerblatt |

| DStR | Deutsches Steuerrecht |

| EStG | Einkommensteuergesetz |

| gem. | gemäß |

| GewStDV | Gewerbesteuer-Durchführungsverordnung |

| GewStG | Gewerbesteuergesetz |

| GmbH | Gesellschaft mit beschränkter Haftung |

| HGB | Handelsgesetzbuch |

| KStG | Körperschaftsteuergesetz |

| lt. | laut |

| Rz | Randziffer |

| UStG | Umsatzsteuergesetz |

| VZ | Veranlagungszeitraum |

Abbildungsverzeichnis

Abbildung 1: Auflösungsgrunde nach § 60 Abs. 1 GmbHG

Abbildung 2: Liquidationsverfahren

Abbildung 3: Beispiel Liquidationseröffnungsbilanz

Abbildung 4: Beispiel Schlussrechnung

Abbildung 5: Wahlrecht – Auflösung fällt in ein laufendes Wirtschaftsjahr

Abbildung 6: Zusammenfassung Ermittlung des zu versteuernden Abwicklungseinkommens

Abbildung 7: Zusammenfassung Besteuerung der Gesellschafter

1. Einleitung

An einem bestimmten Zeitpunkt im beruflichen Leben eines Gesellschafters einer GmbH fasst man den Entschluss die Gesellschaft nicht mehr weiter führen zu wollen. Dies kann viele Gründe haben. Man möchte sich altersbedingt zur Ruhe setzen und seine Rente genießen. Oder man will sich noch mal ganz umorientieren und ein neues Berufsfeld entdecken. Sollte das der Fall sein und auch alle anderen Gesellschafter sind sich darüber einig, die GmbH nicht weiterführen zu wollen, bedarf es an Handlungsmaßnahmen, um die Kapitalgesellschaft zu beenden. Dieses Vorhaben wird mithilfe des Vorgangs der Liquidation in die Tat umgesetzt, bei der eine Gesellschaft rechtskräftig aufgelöst wird. Doch

welche Voraussetzungen muss ich als GmbH erfüllen, damit ich liquidieren kann? Wann beginnt und endet dieser Prozess und welche Handlungen sind überhaupt vorzunehmen? Muss ich während dieser Zeit weiterhin Steuern zahlen und muss ich vielleicht im Vorhinein Geld zur Seite legen, um eine hohe Steuerschuld zu begleichen? Diese Fragen und weitere wichtige Aspekte werden in dieser wissenschaftlichen Arbeit untersucht.

Zum Schluss dieser wissenschaftlichen Arbeit sollte die Frage: „Stellt die Besteuerung einer GmbH in Liquidation ein erhöhtes finanzielles Risiko für die Gesellschafter dar?“ mithilfe der nachfolgenden Erläuterungen beantwortet werden können.

Ziel dieser Arbeit ist es, dem Leser den Ablauf der Liquidation einer GmbH zu erörtern. Dabei wird der Fokus besonders auf die steuerrechtliche Behandlung während der Liquidation gelegt, insbesondere in Bezug auf Gemeinsamkeiten und Unterschiede zur jährlichen Veranlagung, Bewertungsvorschriften und Steuererleichterungen und die Besteuerung der Gesellschafter.

Das Thema ist so eingegrenzt, dass eine Ausbildung als steuerlicher Assistent als Voraussetzung empfehlenswert ist, um den Inhalt vollständig nachvollziehen zu können. Um einen groben Überblick über die Thematik zu bekommen, sollte jedoch das reine Interesse an dem Thema genügen, ohne das Vorwissen vorausgesetzt wird.

Nachdem im ersten Schritt die Definition der Liquidation und die Definitionen zweier bedeutsamer Fachbegriffe aufgezeigt werden, folgen die Gründe, weshalb es in der Praxis zur Liquidation einer GmbH kommt. Im Anschluss wird der Ablauf des Verfahrens dargestellt und skizziert, welche Handlungen die Gesellschafter nach Eröffnung des Liquidationsverfahrens zu vollziehen haben.

Darauffolgend werden die steuerrechtlichen Besonderheiten behandelt. Dabei werden die einzelnen Aspekte des Besteuerungszeitraums, der Besteuerung der GmbH und der Besteuerung der Gesellschafter in drei Unterkapitel unterteilt (3.4.1 – 3.4.3).

Es werden ausschließlich Literaturquellen herangezogen, deren Verfasser entweder Angehörige der steuerberatenden Berufe sind oder einen juristischen Abschluss erlangt haben. Des Weiteren dienen selbst entworfene Abbildungen zur Verdeutlichung bestimmter Inhalte. Aus Gründen der besseren Lesbarkeit wird auf die gleichzeitige Verwendung der Sprachformen männlich, weiblich und divers (m/w/d) verzichtet. Sämtliche Personenbezeichnungen gelten gleichermaßen für alle Geschlechter.

Im letzten Schritt wird aus den gewonnenen Daten ein Resümee gezogen und gleichzeitig untersucht, ob die aufgestellte These sich als zutreffend erweist, sowie eine zu dem Ergebnis passende Begründung dargestellt.

Haben Sie Fragen zur

Besteuerung von Kapitalgesellschaften und ihren Gesellschaftern?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

2. Definitionen

2.1 Liquidation

Als Liquidation bezeichnet man den Vorgang eine Gesellschaft aufzulösen, sodass diese nicht mehr als Rechtssubjekt am Rechtsverkehr teilnehmen kann. Ziel der Liquidation ist es, die laufenden Geschäfte zu beenden, das Gesellschaftsvermögen zu sammeln und in Geld umzusetzen, die Gläubiger zu befriedigen und das verbleibende Vermögen an die Gesellschafter zu verteilen. Ist die Schlussverteilung erfolgt, ist ebenfalls die Löschung im Handelsregister notwendig, damit die Gesellschaft auch zivilrechtlich gelöscht werden kann.[1]

2.2 Abwicklungsgewinn

Abwicklungsgewinn ist der im Zeitraum der Abwicklung erzielte Gewinn. Folgend resultiert er aus dem Unterschiedsbetrag zwischen dem Abwicklungs-Endvermögen und dem Abwicklungs-Anfangsvermögen. Des Weiteren umfasst der Abwicklungsgewinn den gesamten Abwicklungszeitraum und wird demnach nicht für jedes Wirtschaftsjahr ermittelt. Der für Zwecke der Körperschaftsteuer ermittelte Abwicklungsgewinn ist gemäß § 7 Satz 1 GewStG auch Bemessungsgrundlage für die Gewerbesteuer.[2]

2.3 Gemeiner Wert

Der Begriff des gemeinen Werts wird in § 9 BewG legal definiert. Demnach wird der gemeine Wert durch den Preis bestimmt, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsguts bei einer Veräußerung zu erzielen wäre. Steuerrechtlich bedeutet dies, dass ein Wirtschaftsgut, welches in der Bilanz mit dem Buchwert angesetzt wurde, seine stillen Reserven aufzudecken hat.[3]

3. Ablauf der Liquidation und ihre steuerlichen Folgen

3.1 Liquidationsgründe

Eine GmbH wird aufgelöst, sofern es sich um einen der in § 60 Abs. 1 GmbHG aufgelisteten Auflösungsgründe handelt.

Abbildung 1: Auflösungsgrunde nach § 60 Abs. 1 GmbHG

Quelle: Eigene Darstellung

In der Praxis ist die Auflösung einer Gesellschaft auf Initiative der Gesellschafter durch Beschluss in der Regel der Grundfall (§ 60 Abs. 1 Nr. 2 GmbHG).[4] Demgegenüber kommt es nicht zu einer Liquidation, wenn eine Überschuldung oder eine Vermögenslosigkeit ohne einen entsprechenden Beschluss eines Amtsgerichts vorliegt. Die Veräußerung des von der Gesellschaft unterhaltenen Geschäftsbetriebs führt ebenfalls nicht zur Auflösung der GmbH.[5]

3.2 Verfahren

Insoweit sich ein Grund für die Auflösung der Gesellschaft nach § 60 GmbHG ergeben hat, findet das Liquidationsverfahren statt. Laut § 65 Abs. 1 GmbHG ist in dem Verfahren die erste Maßnahme die Liquidation beim Handelsregister anzumelden.[6] Ab diesem Zeitpunkt hat die GmbH im Geschäftsverkehr den Zusatz „i.L.“ („in Liquidation“) zu führen.[7] Sofern nicht etwas Gegenteiliges per Gesellschafterbeschluss bestimmt worden ist, werden gem. § 66 Abs. 1 GmbHG die Geschäftsführer der GmbH als Liquidatoren der Gesellschaft angesehen. Dieses Amt wird bis zur endgültigen Löschung im Handelsregister ausgeübt und ist ebenso eintragungspflichtig. Die Liquidatoren sind in erster Linie mit

der Abwicklung der Gesellschaft beauftragt. Damit einhergehend ist nach § 65 Abs. 2 GmbHG die Bekanntmachung der Auflösung im elektronischen Bundesanzeiger verbunden. Dies hat den Zweck, die Gläubiger der GmbH dazu aufzufordern, ihre offenen Forderungen geltend zu machen.[8] Neben dem Begleichen der Verbindlichkeiten gegenüber den Gläubigern, sind die Liquidatoren dazu verpflichtet dafür zu sorgen, dass die laufenden Geschäfte beendet werden, die Forderungen von den Schuldnern eingezogen werden und dass das verwertbare Sachvermögen veräußert wird.[9] Zudem ergibt sich aus der Liquidation nicht das Ende der juristischen Person der GmbH. Sie bleibt weiterhin rechts- und parteifähig. Es ändert sich lediglich der Gesellschaftszweck, welcher nunmehr bei der Abwicklung auf die optimale Erzielung von Liquidationserlösen gerichtet ist.[10] Sollte sich nach Beendigung des Liquidationsverfahrens herausstellen, dass noch Aktivvermögen bzw. Verbindlichkeiten bestehen, ist die Beendigung der GmbH noch nicht vollzogen. In so einem Fall ist eine sogenannte Nachtragsliquidation erforderlich.[11] Abschließend werden die wichtigsten Punkte des Liquidationsverfahren bildlich noch einmal zusammengefasst:

Abbildung 2: Liquidationsverfahren

Quelle: Eigene Darstellung

3.3 Rechnungslegung

Sobald die Liquidatoren der Gesellschaft die im vorherigen Abschnitt genannten Vorkehrung durchgeführt haben und das Liquidationsverfahren beginnt, bedarf es lt. § 71 Abs. 1 GmbHG der Erstellung einer Liquidationseröffnungsbilanz. Diese hat den Zweck eine bilanzielle Grundlage für die Abwicklung der Kapitalgesellschaft zu bilden und ist grundsätzlich innerhalb von drei Monaten nach dem Tag der Auflösung aufzustellen. Im Vorfeld der Auflösung ist zusätzlich noch ein Jahresabschluss zu erstellen. Dabei gilt es zu betonen, dass die Jahresbilanz dieses Abschlusses nicht gleichzeitig als Liquidationseröffnungsbilanz angesehen werden darf, selbst wenn dies durch einen Gesellschafterbeschluss entschieden werden würde.[12] Außerdem werden alle Aktiva und Passiva mit ihren

fortgeführten Buchwerten angesetzt. Neuberechnungen sind nur durchzuführen, sofern die Vermögensgegenstände nicht mehr dem Geschäftsbetrieb dienen. Zudem ist für den Schluss eines jeden Jahres ein Jahresabschluss inklusive eines Lageberichts aufzustellen.[13] In der Praxis könnte sich eine Liquidationseröffnungsbilanz wie folgt skizzieren lassen:

Abbildung 3: Beispiel Liquidationseröffnungsbilanz

Quelle: Alber, M., Körperschaftsteuer in der Unternehmenspraxis, 2019, S. 455

Einhergehend mit der Aufstellung einer Liquidationseröffnungsbilanz ist die Erstellung eines Erläuterungsberichts.[14] Formell entspricht dieser Erläuterungsbericht dem Anhang und dem Lagebericht, welche bei der Erstellung von Jahresabschlüssen dem Abschlussbericht beigefügt sind (ausgenommen Kleinstkapitalgesellschaften nach § 267a HGB). Demgemäß gelten für den Erläuterungsbericht ebenfalls die Normen §§ 264; 284 ff. HGB. Demgegenüber hat der Bericht inhaltlich die Aufgabe über die

Liquidationssituation und die gewählten Ansätze und Bilanzierungsmethoden Auskunft zu geben. Im spezifischen sind die voraussichtliche Entwicklung und Dauer der Liquidation zu erläutern und die voraussichtlichen Kosten abzuschätzen. Sofern sich Methodenänderungen ergeben, welche aus der Liquidation der Gesellschaft resultieren, sind diese explizit im Bericht hervorzuheben.[15] Ferner ist es erforderlich übernommene Zahlen aus der letzten Bilanz der werbenden GmbH zu begründen, insoweit sie in die Eröffnungsbilanz mitaufgenommen wurden.[16] Im letzten Schritt haben die Liquidatoren lt.

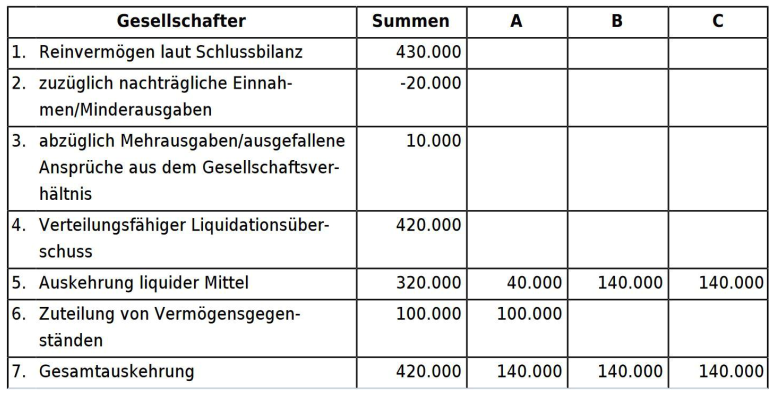

§ 74 Abs. 1 Satz 1 GmbHG dafür zu sorgen, dass eine Schlussrechnung erstellt wird. Diese Schlussrechnung hat den Zweck, die finale Vermögenslosigkeit der Gesellschaft widerzuspiegeln, weswegen sie auch erst nach der Verteilung des Vermögens erfasst werden kann. In ihrer Darstellung bedarf es keiner Berücksichtigung gesetzlicher Vorschriften hinsichtlich Form, Zweck und Umfang. Demnach könnte die Schlussrechnung beispielsweise in Form eines Jahresabschlusses oder einer Einnahmen-Ausgaben-Rechnung wiedergegeben werden. Abschließend ist die Schlussrechnung durch die Gesellschafterversammlung festzustellen und zu genehmigen.[17]

Eine weitere Möglichkeit die Schlussrechnung darzulegen, wird mit der nachfolgenden Abbildung gezeigt:

Abbildung 4: Beispiel Schlussrechnung

Quelle: Eller, P., Liquidation der GmbH, 2021, Rz 214

3.4 Besteuerung während der Liquidation

Anfangs ist hervorzuheben, dass die GmbH trotz der andauernden Liquidationsphase körperschaftsteuer-, gewerbesteuer- und umsatzsteuerpflichtig bleibt.[18] Für die Besteuerung von Gewinnen aus der Auflösung und Abwicklung einer Kapitalgesellschaft dient die Norm des § 11 KStG, welche nachfolgend ausführlich erklärt wird.[19]

3.4.1 Besteuerungszeitraum

Demgemäß ist nach § 11 Abs. 1 Satz 1 KStG der Abwicklungszeitraum als einheitlicher Besteuerungszeitraum definiert. Dies hat zur Folge, dass die Gesellschaft keine gewöhnliche Gewinnermittlung nach Wirtschaftsjahren vornehmen muss und damit einhergehend auch die Pflicht zur jährlichen Abgabe von Körperschaftsteuererklärungen entfällt.[20] Infolgedessen entsteht die Körperschaftsteuer auch erst mit dem Ende des Abwicklungszeitraums.[21] Grundsätzlich beginnt der Besteuerungszeitraum mit dem Tag des Liquidationsbeschlusses. Davon abweichend beginnt der Besteuerungszeitraum an einem anderen Zeitpunkt, soweit im Beschluss ein anderer Tag vermerkt wird.[22] Ergibt es sich, dass die Auflösung in ein laufendes Wirtschaftsjahr fällt, haben die Liquidatoren ein

Wahlrecht darüber, wie das Ergebnis aus dem laufenden Wirtschaftsjahr steuerlich zu berücksichtigen ist. Zum einen kann das Ergebnis, welches zwischen Schluss des letzten regulären Wirtschaftsjahres und Auflösungsbeginn erzielt wurde, mit in die Liquidationsbesteuerung einbezogen werden. Dies verhindert, dass ein „Loch“ bei der Gewinnermittlung entsteht.[23] Wiederum besteht nach Auffassung des Bundesfinanzhofs (BFH) ebenso die Möglichkeit für besagten Zeitraum ein Rumpfwirtschaftsjahr zu bilden, welches auch für steuerliche Zwecke gilt und nicht in den Liquidationszeitraum einzubeziehen ist.[24]

Abbildung 5: Wahlrecht – Auflösung fällt in ein laufendes Wirtschaftsjahr

Quelle: Eigene Darstellung

Gemäß § 11 Abs. 1 Satz 2 KStG reicht der Besteuerungszeitraum von der Auflösung bis zur Vollbeendigung. Dabei soll der Besteuerungszeitraum die Dauer von drei Jahren nicht übersteigen. In der Praxis kommt es jedoch häufig vor, dass Steuerpflichtige trotz des Dreijahreszeitraums Zwischenabschlüsse zum Ende des jeweiligen Kalenderjahrs erstellen, um die laufende Buchführung abzuwickeln.[25] Sollte es jedoch trotzdem dazu kommen, dass der Dreijahreszeitraum überschritten wird, so sind die danach beginnenden Besteuerungszeiträume wieder auf ein Jahr beschränkt. Des Weiteren ist nach Ablauf des Regelungszeitraums eine Zwischenveranlagung vorzunehmen. Dabei gilt es zu beachten,

dass die Finanzverwaltung über die Bildung eines Liquidationszeitraums durch eigenständigen, gesonderten Verwaltungsakt entscheiden kann. Ein solcher Verwaltungsakt ist vom Veranlagungssteuerbescheid zu unterscheiden.[26] Der Besteuerungszeitraum endet mit dem rechtsgültigen Abschluss der Liquidation. Im Genaueren bedeutet dies die vollständige Verteilung des Endvermögens an die Gesellschafter und die Gläubiger. Nimmt die GmbH wiederum während des Liquidationszeitraums ihre aktive Geschäftstätigkeit auf, so ist die Liquidation zu diesem Zeitpunkt beendet. Folglich wird die Gesellschaft wieder nach den allgemeinen Regeln behandelt und ist in dem gewöhnlichen Veranlagungszeitraum zu besteuern.[27]

3.4.2 Einkommensermittlung und Besteuerung der GmbH

Im Gegensatz zum Besteuerungszeitraum bestehen bei der Gewinnermittlung in der Liquidation und der laufenden Gewinnermittlung grundsätzlich keine Differenzen. Lt. § 11 Abs. 2 KStG erfolgt die Einkommensermittlung ebenfalls nach Betriebsvermögensvergleich. Dennoch handelt es sich um eine besondere Form der Gewinnermittlung, weswegen der Grundsatz der Maßgeblichkeit der Handelsbilanz gem. § 5 Abs. 1 EStG für die abschließende steuerliche Liquidationsbilanz nicht gilt.[28] Danach ergibt sich der Liquidationsgewinn / -verlust aus dem Differenzbetrag aus Abwicklungs-Endvermögen und Abwicklungs-Anfangsvermögen.[29] Wie zuvor erwähnt handelt es sich beim Vermögensvergleich in der Liquidation um eine steuerliche Gewinnermittlung der besonderen Art. Dies ist darauf zurückzuführen, dass sie auf eine vollständige Erfassung der realisierten stillen Reserven, sowie der im Liquidationszeitraum erzielten Erträge gerichtet ist. Letzteres wird entweder durch den Veräußerungserlös erfasst oder durch den Ansatz des gemeinen Wertes (siehe 2.3).[30] Das Liquidationsanfangsvermögen kann aus der Liquidationseröffnungsbilanz abgeleitet werden. Demzufolge handelt es sich um jenes Betriebsvermögen, welches nach § 11 Abs. 4 KStG am Schluss des der Auflösung vorangegangenen Wirtschaftsjahres der Körperschaftsteuerveranlagung zugrunde gelegt worden war. Dabei ist es unerheblich, ob es sich bei dem vorangegangenen Veranlagungszeitraum um ein volles Wirtschaftsjahr oder um ein Rumpfwirtschaftsjahr handelt. Für die Bewertung der Bilanzposten sind deren Buchwerte aus der letzten Steuerbilanz maßgeblich, damit auf deren Grundlage die vollständige Erfassung der stillen Reserven sichergestellt werden kann. Im Übrigen bedarf es, dass der Gewinn des vorangegangenen Wirtschaftsjahres aus dem Abwicklungs-Anfangsvermögen herausgekürzt wird, insoweit er im Abwicklungszeitraum ausgeschüttet worden ist.[31] Davon zu unterscheiden gilt es, falls die Situation vorliegt, dass am Schluss des vorangegangenen Veranlagungszeitraums kein Betriebsvermögen vorhanden war. In diesem Fall tritt die Vorschrift des § 11 Abs. 5 KStG ein. Demnach stellt die Summe der später geleisteten Einlagen das Abwicklungs-Anfangsvermögen dar. Zweck der Norm ist es, dass die durch die Einlagen entstehenden Vermögensmehrungen nicht den Liquidationsgewinn erhöhen, da diese bereits nach § 11 Abs. 4 KStG als steuerfreie Vermögensmehrungen bei der Ermittlung des Liquidationsergebnisses zu neutralisieren sind.[32] Das Liquidationsendvermögen hingegen ist das Vermögen, welches nach Versilberung und Befriedigung aller Gläubiger noch vorhanden ist und um die steuerfreien Vermögensmehrungen, die der steuerpflichtigen Kapitalgesellschaft im Abwicklungszeitraum zugeflossen sind, vermindert wurde.[33] Ferner ist nicht außer Acht zu lassen, dass lt. § 11 Abs. 6 KStG für die Ermittlung des Abwicklungsgewinns die sonst geltenden Vorschriften über die steuerliche Gewinnermittlung anzuwenden sind, insoweit nicht in den Absätzen eins bis fünf der Norm spezielle Regelungen etwas Anderes vorschreiben. Dabei sind insbesondere die abziehbaren Aufwendungen des § 9 KStG, wie zum Beispiel Spenden, aber auch die nichtabziehbaren Aufwendungen des § 10 KStG wie die geleisteten Steuern vom Einkommen, zu nennen. Darüber hinaus gelten weiterhin Steuervergünstigungen, wie die des § 8b KStG, wonach Einkünfte aus Beteiligungen an einer anderen Körperschaft zu fünfundneunzig Prozent steuerfrei sind, wenn die Beteiligung zu Beginn des Kalenderjahres unmittelbar mehr als zehn Prozent des Grund- oder Stammkapitals betragen hat.[34] Wie zu Beginn dieses Unterkapitels bereits erwähnt, sind bei der Einkommensermittlung alle stillen Reserven aufzudecken. Demzufolge sind Sachwerte mit dem gemeinen Wert nach § 9 Abs. 2 BewG im Zeitpunkt der Übertragung anzusetzen, auch wenn sie an den Anteilseigner zu einem niedrigeren Wert veräußert wurden.[35] Selbiges ist auch bei der Bewertung von immateriellen Wirtschaftsgütern, wie beispielsweise Lizenzen oder Patenten, zu berücksichtigen.[36] Bei der Bewertung von Firmenwerten sind die nachstehenden Unterscheidungen zu beachten. Liegt ein selbstgeschaffener Firmenwert vor, ist dieser schon dahingehend nicht bei der Liquidation zu berücksichtigen, da er bereits durch das Aktivierungsverbot von § 5 Abs. 2 EStG nicht erfasst werden darf. Dem gegenüber ist ein derivativ erworbener und aktivierter Firmenwert nur dann zu berücksichtigen, sofern er Gegenstand der Verteilung ist. Dies ist insbesondere dann der Fall, wenn er entgeltlich veräußert wurde oder als Sachauskehrung auf einen Gesellschafter übertragen wurde. Sodann ist dieser ebenso mit dem gemeinen Wert zu berücksichtigen.[37] Obendrein besteht für die GmbH ab Beginn der Abwicklung gesellschaftsrechtlich keine Möglichkeit mehr, offene oder verdeckte Gewinnausschüttungen vorzunehmen. Zuwendungen an ihre Gesellschafter stellen vielmehr Liquidationsraten dar.[38] Im letzten Schritt bei der Ermittlung des Abwicklungsergebnisses bedarf es der Prüfung, ob abziehbare Verluste nach § 10d EStG gewinnmindernd geltend gemacht werden können. Da es sich bei dem Abwicklungszeitraum um einen verlängerten Veranlagungszeitraum handelt, können Verluste in den Abwicklungszeitraum vorgetragen werden. Ergibt sich ein Abwicklungsverlust, ist er auf den unmittelbar vorangegangenen Veranlagungszeitraum rücktragsfähig.[39] Um die vorgenannten Rechtsvorschriften und Abläufe noch einmal bildlich darzustellen, dient das Schema auf der nächsten Seite, welches die Berechnung zur Einkommensermittlung zusammenfasst.

Abbildung 6: Zusammenfassung Ermittlung des zu versteuernden Abwicklungseinkommens

Quelle: M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, 2021, Rz 443

Nachdem das zu versteuernde Abwicklungseinkommen ermittelt wurde, ist zunächst die festzusetzende Körperschaftsteuer zu berechnen. Da der Abwicklungsgewinn einheitlich für den gesamten Abwicklungszeitraum ermittelt wird, ist der Steuersatz anzuwenden, der für den VZ gilt, in dem der Abwicklungszeitraum endet. Die Körperschaftsteuerpflicht endet erst mit dem tatsächlichen und rechtlichen Schluss der Verteilung des Abwicklungsendvermögens.[40] Gewerbesteuerrechtlich ist ebenfalls der nach § 11 KStG ermittelte Gewinn zugrunde zu legen. Allerdings besteht im Gegensatz zur Körperschaftsteuer ein wesentlicher Unterschied bei der Ermittlung der Gewerbesteuer. Denn lt. § 16 Abs. 1 GewStDV ist der während des Abwicklungszeitraums entstehende Gewerbeertrag zeitanteilig auf die Veranlagungsjahre des Abwicklungszeitraums zu verteilen. Allerdings wird auch die Gewerbesteuer erst nach Abschluss des Abwicklungszeitraums festgesetzt werden können, da im Zuge dessen erst der für die Verteilung maßgebliche Gewerbeertrag bekannt ist.[41] Die Gewerbesteuerpflicht der GmbH erlischt mit Verteilung des Vermögens an die Gesellschafter.[42] Im Bezug auf die Umsatzsteuer ist zu betonen, dass die Gesellschaft auch während der Auflösung als Unternehmer im Sinne von § 2 Abs. 1 UStG angesehen wird. Daher unterliegen in diesem Zeitraum ihre Umsätze weiterhin der Umsatzsteuer, sie bleibt zum Vorsteuerabzug berechtigt und Umsatzsteuer-Voranmeldungen und die Umsatzsteuer-Jahreserklärung sind auch während des Abwicklungszeitraums abzugeben. Die Unternehmereigenschaft der Kapitalgesellschaft in Liquidation besteht so lange fort, bis alle Rechtsbeziehungen und Transaktionen, die mit der Liquidation im Zusammenhang stehen, abgewickelt wurden. Dies gilt sogar nach ihrer Löschung im Handelsregister.[43]

3.4.3 Behandlung der Gesellschafter

In Folge der steuerlichen Abwicklung der GmbH besteht die Notwendigkeit, eine mögliche Besteuerung auf Ebene der Gesellschafter zu prüfen. Dabei gilt es darauf zu achten, welche der nachfolgenden Konstellationen im Verhältnis zwischen Anteilseigner und Kapitalgesellschaft vorliegt. Hält ein Gesellschafter seine Anteile am Unternehmen im Privatvermögen und jener Gesellschafter erhält während des Besteuerungszeitraums Rückzahlungsbeträge, die höher als die Anschaffungskosten sind, so sind diese Einnahmen den Einkünften aus Kapitalvermögen nach § 20 Abs. 1 Nr. 2 EStG zuzuordnen. Infolgedessen fällt auf diese Beträge Kapitalertragsteuer im Sinne des § 43 Abs. 1 Nr. 1 EStG an. Zudem dürfen Verluste aus der Liquidation nur mit positiven Einkünften aus Kapitalvermögen verrechnet werden.[44] Liegt hingegen der Umstand vor, dass sich die Anteile an der GmbH in einem Betriebsvermögen befinden, ist noch eine weitere Unterscheidung vorzunehmen. Handelt es sich nämlich bei dem Anteilseigner um eine natürliche Person so kommt es grundsätzlich zu einem laufenden Gewinn oder einem Verlust in Höhe des Unterschiedsbetrags zwischen der Kapitalrückzahlung und dem Buchwert der GmbH-Geschäftsanteile und es liegen gewerbliche Einkünfte nach § 15 EStG vor. Zudem sind in diesem Fall die Voraussetzungen für das Teileinkünfteverfahren gem. § 3 Nr. 40 b.) EStG erfüllt, wodurch vierzig Prozent der Einnahmen als steuerfrei gelten. Allerdings dürfen im Gegenzug lt. § 3c Abs. 2 EStG auch nur sechzig Prozent der Kosten, welche im Zusammenhang mit diesen Einnahmen hängen, abzugsfähig geltend gemacht werden. Ist jedoch der Tatbestand gegeben, dass es sich bei dem Anteilseigner ebenfalls um eine Kapitalgesellschaft handelt, hat dies zur Folge, dass gemäß § 8b Abs. 1 KStG i.V.m. § 8b Abs. 4-5 KStG die Einnahmen zu fünfundneunzig Prozent steuerfrei sind, sofern die Beteiligung zu Beginn des Wirtschaftsjahres mehr als zehn Prozent des Grund- oder Stammkapitals betragen hat.[45] Als kurze Zusammenfassung der vorgenannten Aspekte dient die auf der nächsten Seite dargestellte Abbildung Nr. 7.

Abbildung 7: Zusammenfassung Besteuerung der Gesellschafter

Quelle: Eigene Darstellung

Fachberatung für

Kapitalgesellschaften in Liquidation oder Insolvenz?

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

4. Fazit

Abschließend kann man also festhalten, dass die Liquidation einer GmbH sowohl Vorteile für die Gesellschaft bringt, wie beispielsweise die Verlängerung des Besteuerungszeitraums und die damit eingehende Befreiung der Abgabe von jährlichen Steuererklärungen, als auch Gefahren birgt, wie die notwendige Aufdeckung der stillen Reserven. Die Voraussetzungen für eine Liquidation, sowie die erforderlichen Maßnahmen der Liquidatoren sind vom Gesetzgeber und der Rechtsprechung des BFHs klar definiert, sodass eine Prüfung in der Regel weniger Zeit in Anspruch nehmen sollte als die Prüfung anderer steuerlicher Sachverhalte. Aus steuerberatender Sicht sollte man allerdings noch Aufklärungsarbeit im Hinblick auf Vergünstigungen und Wahlrechte auf Ebene der Kapitalgesellschaft und bei der Besteuerung der Gesellschafter leisten.

Die anfangs gestellte Frage „Stellt die Besteuerung einer GmbH in Liquidation ein erhöhtes finanzielles Risiko für die Gesellschafter dar?“ lässt sich aufgrund der vorgenannten Aspekte weder mit „ja“ noch mit „nein“ beantworten. Ein Argument, welches besonders für die These spricht, wurde mit der Aufdeckung der stillen Reserven bereits im vorherigen Absatz genannt. Dies kann für die Anteilseigner zu einer meistens überraschend hohen Steuerfestsetzung kommen, da sich durch die Aufdeckung ein größeres zu

versteuerndes Einkommen ergibt, obgleich dem Steuerpflichtigen in diesem Zusammenhang kein Geld zugeflossen ist. Außerdem sollte man stets beachten, dass die Kapitalgesellschaft trotz andauernder Liquidationsphase weiterhin körperschaftsteuer-, gewerbesteuer- und umsatzsteuerpflichtig bleibt. Da sich der Liquidationszeitraum auf drei Jahre erstreckt, können insbesondere bei der Umsatzsteuer unerwartete Kosten bei der Umsatzsteuer-Voranmeldung anfallen (Umsatzsteuer-Vorauszahlungen, Säumniszuschläge).

Demgegenüber erhält die GmbH bei der Ermittlung des zu versteuernden Abwicklungsvermögens auch weiterhin Steuervergünstigungen, wie den Verlustabzug nach § 10d EStG oder der fast vollständigen Steuerbefreiung bei Beteiligungen an anderen Körperschaften nach § 8b KStG. Des Weiteren gilt dies auch für die Besteuerung der Anteilseigner, wie die Auslösung des Teileinkünfteverfahrens gem. § 3 Nr. 40 b.), sofern der Steuerpflichtige die Voraussetzungen erfüllt.

Für die Praxis ist es daher sehr empfehlenswert, dass man als Gesellschafter einer GmbH bereits vor Liquidationsbeschluss im Austausch mit seinem Steuerberater stehen sollte. Im Genaueren sollte man im Vorhinein ein Beratungsgespräch vereinbaren, bei dem alle möglichen Risiken, die Ausübung von Wahlrechten und die notwendigen Maßnahmen erläutert werden und somit ein Großteil der Unklarheiten präventiv aus dem Weg geräumt werden können.

Für Sie ebenfalls interessant:

Liquidation von Kapitalgesellschaften

In diesem Video erklären wir, welche steuerliche Konsequenzen die Liquidation einer GmbH zur Folge hat.

Literaturverzeichnis

Alber, M. (2019). Körperschaftsteuer in der Unternehmenspraxis (2. Auflage). Springer Gabler Verlag.

Crezelius, G. (2016). Die GmbH in Krise, Sanierung und Insolvenz (5. Auflage). (K. Schmidt, & W. Uhlenbruck, Hrsg.) Verlag Dr. Otto Schmidt.

Deubert, M., & Taetzner, T. (2021). Sonderbilanzen (6. Auflage). (M. Deubert, G. Förschle, & U. Störk, Hrsg.) C.H. Beck Verlag.

Deutschländer, A. (2022. März 2022). Veräußerung von Anteilen an Kapitalgesellschaften nach § 17 EStG. Grundlagen.

Dißars, U. C., & Kahl-Hinsch, I. (26. Juni 2015). Rechnungslegung in der Liquidation der Kapitalgesellschaft. StuB – Unternehmensteuern und Bilanzen Nr. 12, S. 449-454.

Duscha, H., & Ihlau, S. (2019). Praxishandbuch der Unternehmensbewertung (7. Auflage). (V. H. Peemöller, Hrsg.) NWB-Verlag.

Eller, P. (2021). Liquidation der GmbH (4. Auflage). Erich Schmidt Verlag.

Gehrmann, R. (4. März 2020). GmbH-Liquidation. InfoCenter.

GES Zeitschrift für Gesellschaftsrecht und angrenzendes Steuerrecht. (13. August 2021). Rechnungslegung anlässlich der Liquidationseröffnung einer GmbH. GES 4/2021, S. 188.

Graf, L. (Januar 2017). GmbH in Liquidation: Anforderungen an eine ordnungsgemäße Eröffnungsbilanz. (IWW Institut für Wissen in der Wirtschaft, Hrsg.) BBP Betriebswirtschaft im Blickpunkt, S. 122-126.

Hoffmann, W. D. (12. Dezember 2014). Die ungeklärte Liquidationsbesteuerung. StuB – Unternehmensteuern und Bilanzen(23), S. 865-866.

Jula, R. (2020). Der GmbH-Gesellschafter (4. Auflage). Springer-Verlag.

Kleindiek, D. (2022). GmbH-Gesetz (21. Auflage). (Lutter, & Hommelhoff, Hrsg.) Verlag Dr. Otto Schmidt.

Kremer, T., & Uelner, J. (2020). Holding-Handbuch (6. Auflage). (W. Bayer, & M. Letter, Hrsg.) Verlag Dr. Otto Schmidt.

Kußmaul, H. (2020). Betriebswirtschaftliche Steuerlehre (8. Auflage). De Gruyter.

Kußmaul, H., & Palm, T. (21. September 2021). Liquidationsbilanz (HGB). InfoCenter.

Lohr, M. (2017). Beendigung der GmbH ohne Liquidationsverfahren. GmbH-StB 2017, S. 292-294.

Pfirrmann, V. (2022). Ertragsteuerrecht (162. Auflage). (B. Heuermann, & P. Brandis, Hrsg.) C. H. Beck Verlag.

Schmidt, K. (2022). GmbH-Gesetz (13. Auflage). (Scholz, Hrsg.) Dr. Otto Schmidt.

Stalbold, R. (2020). Körperschaftsteuergesetz: KStG (4. Auflage). (D. Gosch, Hrsg.) C.H. Beck Verlag.

Streck, M. (2022). Körperschaftsteuergesetz: KStG (10. Auflage). (B. Binnewies, Hrsg.) C.H. Beck Verlag.

Zuber, B. (2021). Körperschaftsteuergesetz Kommentar (5. Auflage). (J. M. Mössner, I. Oellerich, & M. Valta, Hrsg.) NWB Verlag.

Internetquellen

Dennerlein, B., & Wagner, F. (19. Februar 2018). Gabler Wirtschaftslexikon. Abgerufen am 27. August 2022 von https://wirtschaftslexikon.gabler.de/definition/gemeiner-wert-32056/version-255604

Endert, V. (2022). (G. Frotscher, & K. D. Drüen, Hrsg.) Abgerufen am 12. August 2022 von haufe.de: https://www.haufe.de/steuern/haufe-steuer-office-excellence/frotscherdrueen-kstg-11-aufloesung-und-abwicklung-liq-4-abwicklungsgewinn-abs2_idesk_PI25844_HI2155981.html

Rechtsprechungsverzeichnis

BFH Urteil v. 14.12.1965 – I 246/62 U BStBl 1966 III S. 152

BFH Urteil v 8.12.1971 – I R 164/69 BStBl 1972 II S. 229

BFH Urteil v. 17.07.1974 – I R 233/71 BStBl 1974 II S. 692

BFH Urteil v 21.04.1993 – XI R 50/90 BStBl 1993 II S. 696

BFH Urteil v 12.4.2017 – I R 36/15 DStR, 2017 S. 2658

Fußnoten

[1] Vgl. T. Kremer/ J. Uelner in: Lutter/Bayer, Holding-Handbuch, Liquidation und Insolvenz, Rz 20.4, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 1, vgl. R. Gehrmann, GmbH-Liquidation, S. 1

[2] Vgl. H. Duscha / S. Ihlau, in Peemöller, Praxishandbuch der Unternehmensbewertung, S. 877; vgl. V. Endert, in Frotscher / Drüen, KStG § 11 Auflösung und Abwicklung, https://www.haufe.de/steuern/haufe-steuer-office-excellence/frotscherdrueen-kstg-11-aufloesung-und-abwicklung-liq-4-abwicklungsgewinn-abs2_idesk_PI25844_HI2155981.html, Zugriff am 12.08.2022

[3] Vgl.: B. Dennerlein, Gemeiner Wert, https://wirtschaftslexikon.gabler.de/definition/gemeiner-wert-32056/version-255604, Zugriff am 27.08.2022

[4] Vgl.: H. Kußmaul, Betriebswirtschaftliche Steuerlehre, S. 296, vgl.: R. Jula, Der GmbH-Gesellschafter, S 293, vgl.: P. Eller, Liquidation der GmbH, Rz. 2

[5] Vgl.: R. Gehrmann, GmbH-Liquidation, S. 1-2

[6] Vgl.: R. Jula, Der GmbH-Gesellschafter, S 298-299, vgl.: M. Lohr, in GmbH-StB 2017, S. 292

[7] Vgl.: R. Gehrmann, GmbH-Liquidation, S. 2

[8] vgl.: P. Eller, Liquidation der GmbH, Rz 9, vgl.: R. Jula, Der GmbH-Gesellschafter, S 298-299,

[9] Vgl.: R. Gehrmann, GmbH-Liquidation, S. 1-2

[10] Vgl.: M. Lohr, in GmbH-StB 2017, S. 292, vgl.: D. Kleindiek, in Lutter/Hommelhoff GmbHG, § 69, Rz 1 ff, vgl.: P. Eller, Liquidation der GmbH, Rz. 9

[11] Vgl.: R. Gehrmann, GmbH-Liquidation, S. 1-2

[12] Vgl.: A. Deutschländer, Veräußerung von Anteilen an Kapitalgesellschaften nach § 17 EStG, Rz 184, vgl.: U. Dißars / I. Kahl-Hirsch, Rechnungslegung in der Liquidation der Kapitalgesellschaft, in StuB Nr.

12 vom 26.06.2015, S.451, vgl.: GES, Rechnungslegung anlässlich der Liquidationseröffnung einer GmbH, in GES 4/2021, S. 188

[13] Vgl.: R. Gehrmann, GmbH-Liquidation, S. 3

[14] Vgl.: R. Jula, Der GmbH-Gesellschafter, S 299

[15] Vgl.: K. Schmidt; in Scholz GmbHG, § 71 GmbHG, Rz 11, vgl.: L. Graf, in BBP 2017, S. 122-126, vgl.: A. Deutschländer, Veräußerung von Anteilen an Kapitalgesellschaften nach § 17 EStG, Rz 184

[16] Vgl.: K. Schmidt; in Scholz GmbHG, § 71 GmbHG, Rz 11

[17] Vgl.: H. Kußmaul / T. Palm, Liquidationsbilanz (HGB), S. 6, vgl.: K. Schmidt, in Scholz GmbHG, § 74 GmbHG, Rz. 8, vgl.: P. Eller, Liquidation der GmbH, Rz 214

[18] Vgl. R. Gehrmann, GmbH-Liquidation, S. 4

[19] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation, Rz 3.101

[20] Vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 430, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz. 5, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 81

[21] Vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 83

[22] Vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 6, vgl. R. Gehrmann, GmbH-Liquidation, S. 4, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 91

[23] Vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 432, vgl. B. Zuber, in Mössner/ Oellerich/Valta, KStG-Kommentar, § 11 Rz 93, vgl. R. Gehrmann, GmbH-Liquidation, S. 4

[24] Vgl. BFH Urteil v. 17.07.1974 – I R 233/71 BStBl 1974 II S. 692, vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 431

[25] Vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 61, vgl. B. Zuber, in Mössner/Oellerich/ Valta, KStG-Kommentar, § 11 Rz 106, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 8

[26] Vgl. R. Gehrmann, GmbH-Liquidation, S. 4, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 8

[27] Vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 433, Vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 66, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 101

[28] Vgl. M. Alber, Körperschaftsteuer in der Unternehmenspraxis, S. 449, vgl. B. Zuber, in Mössner/ Oellerich/Valta, KStG-Kommentar, § 11 Rz 131, vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 440

[29] Vgl. W. Hoffmann, Die ungeklärte Liquidationsbesteuerung, S. 865, vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 60

[30] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.101, vgl. BFH v. 14.12.1965 – I 246/62 U BStBl 1966 III S. 152, vgl. BFH Urteil v 8.12.1971 – I R 164/69 BStBl 1972 II S. 229

[31] Vgl. R. Gehrmann, GmbH-Liquidation, S. 4, vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.103, vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 433, vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 447

[32] Vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 167

[33] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.107, vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 442, vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 65

[34] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.105, vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 69, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 22

[35] Vgl. BFH Urteil v 12.4.2017 – I R 36/15 DStR, 2017, S. 2658, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 142, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 15

[36] Vgl. R. Gehrmann, GmbH-Liquidation, S. 4, vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 443

[37] Vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 70, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 15, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 143

[38] Vgl. R. Gehrmann, GmbH-Liquidation, S. 4, vgl. R. Stalbold, in Körperschaftsteuergesetz KStG, § 11, Rz 66

[39] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.106, vgl. B. Zuber, in Mössner/Oellerich/Valta, KStG-Kommentar, § 11 Rz 116, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 22

[40] Vgl. R. Gehrmann, GmbH-Liquidation, S. 4, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 8

[41] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.109, vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 469, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 12

[42] Vgl. M. Deubert / T. Taetzner, in Sonderbilanzen, § 11 KStG, Rz 467

[43] Vgl.: BFH Urteil v 21.04.1993 – XI R 50/90 BStBl 1993 II S. 696, vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.105, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 13

[44] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.115, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 14

[45] Vgl.: G. Crezelius, in Die GmbH in der Krise, Sanierung und Insolvenz, C Steuerrecht in der Liquidation Rz 3.116, vgl. M. Streck, in Körperschaftsteuergesetz: KStG, § 11, Rz 15

Steuerberater für Unternehmensteuerrecht

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung zum Unternehmensteuerrecht spezialisiert. Beim Thema Kapitalgesellschaften schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

GmbH

- Allgemeine Beratung zur GmbH-Gründung, insbesondere zur Vermeidung von Betriebsaufspaltungen

- Individueller Rechtsformvergleich zwischen GmbH und GmbH & Co. KG

- Strategische Beratung bei Kapitalgesellschaften (Erwerb eigener Anteile, disquotale Gewinnausschüttung, Organschaft, Holdingstrukturen)

- Abklärung der Alternativen GmbH-Verkauf und Liquidation

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln und Bonn gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz: