Die Geschichte der Kirchensteuer ist in Deutschland vielschichtig und von vielen Konflikten begleitet. Bis in unsere Tage wird daher diskutiert, ob man die bisherige Praxis reformieren sollte. Denn obwohl im Grundgesetz eine Trennung zwischen Kirche und Staat festgeschrieben ist (Artikel 140 GG in Verbindung mit Artikel 137 Absatz 1 WRV), steht dort ebenfalls, dass es zu den staatlichen Aufgaben gehört, Kirchensteuer zu erheben. Dabei greift der Staat sogar derart ein, dass die Kirchensteuer zu keiner echten Steuerbelastung für die betroffenen steuerpflichtigen Personen führt. Dies gelingt, indem Kirchensteuer als Sonderausgabe abgezogen werden kann. Dadurch fördert der Staat indirekt die entsprechend steuerberechtigten Glaubens- und Weltanschauungsgemeinschaften. Darüber hinaus gibt es aber auch weitere staatliche Leistungen, aufgrund zum Teil sehr weit in die Vergangenheit reichender Gründe.

Unser Video: Prof. Dr. Juhn analysiert, was Lukas Podolski verdient

In diesem Video analysieren wir, welche unternehmerischen Erfolge der Profi-Fußballer abseits der Stadien errungen hat.

Inhaltsverzeichnis

1. Geschichte der Kirchensteuer in Deutschland – Einleitung

Zahlen Sie Kirchensteuer? Wenn ja, dann dürfen Sie sich dafür bei Napoleon Bonaparte bedanken. Aber vielleicht war es auch eher die Französische Revolution. Jedenfalls würden wir heute über ganz andere Abgaben diskutieren (und wohl auch in einer ganz anderen Gesellschaft leben), wenn es am 14.07.1789 rund um die Pariser Bastille ruhig geblieben wäre. Denn der Sturm auf dieses Gefängnis markiert eine echte Zeitwende. Und die führte im Laufe der Geschichte zur Kirchensteuer, wie wir sie heutzutage in Deutschland kennen.

Blicken wir also zurück auf die Folgen dieser Ereignisse. Sie hallen bis heute nach und werden aller Voraussicht nach auch irgendwann zu einer Reform der Kirchensteuer in Deutschland führen.

2. Geschichte der Kirchensteuer: Auswirkungen der Säkularisation

Die französische Monarchie fiel gleich nach der Bastille. Und die daraufhin gegründete Republik nach der Krönung Kaiser Napoleons. All dies schickte Schockwellen nach ganz Europa. Auswirkungen, die 1803 in Deutschland Einzug hielten, waren unter anderem eine Neuordnung des Kirchenvermögens. Denn es fiel nun den einzelnen Ländern und ihren Fürsten zu. Als Ausgleich erhielten die Kirchen die Zusage, dass die Fürsten fortan für ihren Unterhalt aufkommen würden. Dass dies aber ein Kompromiss war, den die Fürsten gern wieder abschütteln wollten, dürfte kaum überraschen. Daher verfielen sie auf die Idee, die Mitglieder der Kirchengemeinden die Kosten der Unterhaltsleistungen tragen zu lassen. Die Zahlung solcher Leistungen auf Ebene der einzelnen Kirchengemeinden war somit der Vorläufer unserer heutigen Kirchensteuer.

Doch die Geschichte des 19. Jahrhunderts hatte noch viele weitere Umwälzungen in petto, die sich ebenso auf die Entwicklung der Kirchensteuer auswirken sollten. Insbesondere die industrielle Revolution (noch eine) bewirkte, dass die Städte mit ihren Industriestandorten auf Kosten der Landbevölkerung rasant wuchsen. Dadurch kam es aber auch zu deutlichen Unterschieden zwischen Kirchengemeinden. Ländliche Gemeinden hatten schon bald zu wenige Kirchenmitglieder, um die Kosten alleine zu stemmen. Selbstverständlich versuchte man anfangs das Problem durch Erhöhung der Abgabenhöhe zu kompensieren, aber bei einer armen Landbevölkerung stieß dies schon bald an Grenzen. In den Städten schwollen die Abgaben selbst bei geringen individuellen Beitragsbeträgen hingegen enorm an. Es sollte aber keinen Ausgleich geben. Stattdessen richtete man die Höhe der Abgaben an der Höhe der allgemeinen Steuer aus. Bis heute ist dies so geblieben.

Haben Sie Fragen zum Umwandlungssteuerrecht?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

3. Geschichte der Kirchensteuer: Weimarer Republik und Drittes Reich

Noch eine Revolution: Der Erste Weltkrieg war verloren, der Kaiser dankte ab und Deutschland versank im Chaos des Spätherbsts 1918. Daraus ging die Weimarer Republik als demokratischer Staat hervor. Anders als mit den Adligen aus der Kaiserzeit, die dem Klerus stets wohlgesonnen waren, mussten nun die Kirchen mit weltlichen, gar sozialistisch inspirierten Volks- und Regierungsvertretern kooperieren. Immerhin hatte dies den Vorteil, dass nun eine einheitliche Regelung für ganz Deutschland möglich war. Dies spiegelte sich auch in der Weimarer Reichsverfassung (WRV) von 1919 wieder. Nun waren Kirchen befugt, Steuern zu erheben und dazu staatliche Steuerverzeichnisse zu nutzen. Doch lief es letztendlich darauf hinaus, dass der Staat für die Erhebung der Kirchensteuer die Verantwortung übernahm.

Übrigens hatte Bayern in Bezug auf die Kirchenabgaben seit jeher eine Sonderrolle eingenommen, sodass viele allgemeine Vereinbarungen mit den Kirchen gesonderter bajuwarischer Verträge und Gesetze bedurfte. Schon im 19. Jahrhundert deutete sich dies an. Tatsächlich zieht sich dieses besondere Verhältnis zwischen Freistaat und Kirche wie ein roter Faden durch die gesamte Geschichte der Kirchensteuer.

Mit dem Ende der Weimarer Republik führten die Nationalsozialisten ein neues Regime ein, das weniger kirchenfreundlich war. Zwar wurden Kirchen zunächst noch einigermaßen geduldet. Tatsächlich wurde die Kirchensteuer ab 1935 erstmals zusammen mit der Lohnsteuer als Quellensteuer abgeführt. Doch nach und nach fiel die Unterstützung des Regimes weg. Inmitten des Zweiten Weltkriegs verloren die Kirchen dann endgültig jegliche staatliche Unterstützung bei der Erhebung der Kirchensteuer. So kam es zum zweiten Mal im Laufe der Geschichte der Kirchensteuer zu einer Erhebung in Eigenregie.

Fachberatung für steuerliche Spezialfragen

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

4. Geschichte der Kirchensteuer in der DDR

Obwohl die DDR von Anfang an der sozialistischen Ideologie verpflichtet war, erlaubte sie den Kirchen erneut die Erhebung von Kirchensteuer. Dazu kehrte man zu den Regelungen zurück, wie sie bereits in der Weimarer Republik existierten. Das bedeutete, dass Religionsgemeinschaften auf Steuerverzeichnisse zugreifen durften, um ihre Mitglieder zu besteuern. Doch blieb es nur wenige Jahre bei diesem Entgegenkommen. Schon Mitte der 1950er Jahre verschärfte das Regime sein Vorgehen gegen die Kirchen. Es verbot, dass Kirchen Zugriff auf die Steuerverzeichnisse der Finanzämter erhielt. Dadurch waren die Kirchen letzten Endes praktisch auf freiwillige Zahlungen angewiesen. Als staatlich regulierte Steuer hatte die Kirchensteuer damit de facto zu existieren aufgehört.

5. Geschichte der Kirchensteuer in der BRD

5.1. Kirchensteuer in neuem Gewand

In vielen Aspekten war der Wiederaufbau staatlicher Strukturen im westlichen Teil des nach dem Zweiten Weltkrieg geteilten Deutschlands ein Neustart. Im Zuge dieser Neuaufstellung hatte man bereits bei der Ausgestaltung des Grundgesetzes festgelegt, in welchem Verhältnis Kirche und Staat stehen sollten. Als laizistische Bundesrepublik sollten Kirchen eigentlich keine Anknüpfungspunkte zum Staat vorweisen. Dennoch wurde schon im Grundgesetz die Erhebung der Kirchensteuer durch den Staat und für die Kirchen festgelegt – und bis heute beibehalten. In dieser Hinsicht war man also alles andere als prinzipientreu.

5.2. Kirchensteuer in der Kritik

Tatsächlich blieb auch dieser Aspekt nur für eine gewisse Weile sakrosankt. So wagte es nach Jahren einer konservativ geführten Republik, die ein Interesse am Bewahren christlicher Gesellschaftsstrukturen hatte, 1973 ausgerechnet die FDP als damals tatsächlich liberal denkende Partei, die Vereinbarkeit von Staat und Kirchensteuer in Zweifel zu ziehen. Zwar führte dies letzten Endes nie zu einer ernsthaften Gefährdung der Kirchensteuer, doch war dies der Startschuss für eine mit Unterbrechungen bis in unsere Zeit andauernde Diskussion.

Heutzutage gehen sogar die Kirchen auf diese Auseinandersetzung ergebnisoffen ein, verweisen aber gleichzeitig darauf, dass im Falle der Abschaffung der Kirschensteuer auch über einen Ausgleich der durch die Säkularisation enteigneten einstigen kirchlichen Besitztümer verhandelt werden müsste. Nun sind Kirchen im Laufe der Geschichte auch dank Kirchensteuer in der Lage gewesen neue Vermögenswerte anzuhäufen. Allerdings sind eben auch diese weit zurückliegenden Ansprüche aus ihrer Sicht nach wie vor legitim.

Dabei erhalten die meisten Kirchen bereits staatliche Leistungen, die zum Teil auf die Enteignungen von 1803 zurückgehen (insbesondere die katholische). Bezogen auf die evangelische Kirche reicht dieser Anspruch sogar noch weiter zurück. Sie sollen die Erträge ausgleichen, die die Kirchen aus ihren damaligen Vermögen heute erwirtschaften würden. Diese Leistungen werden übrigens von der Allgemeinheit getragen, also ohne mit der Kirchensteuer im Zusammenhang zu stehen. Außerdem enthielt schon die Weimarer Reichsverfassung einen Auftrag zur Schaffung von Regelungen, um eine Ablöse mit den Kirchen zu vereinbaren. Dieser Auftrag wurde später mit dem Grundgesetz übernommen. Nur eine Einigung steht nach wie vor aus.

Weitere Kritik kam in den 1960er Jahren auf, weil damals viele Ehepaare eine Aufteilung in Berufstätigkeit und Haushalt zwischen Ehemann und Ehefrau bevorzugten. Bei konfessionsverschiedenen Ehen trug der beschäftigte Ehepartner, meist der Ehemann, jedoch auch die Kirchensteuer des anderen Partners mit. Diese Ungleichbehandlung wurde im Verlauf der Geschichte der Kirchensteuer aber wieder abgeschafft.

Team-Events bei JUHN Partner – Kollegialität jenseits der Büros

In diesem Video erklären wir, wie wir bei bei JUHN Partner unsere vielfältigen Team-Events zelebrieren und wie sich das auf unsere Kanzlei auswirkt.

5.3. Kirchensteuer in der Praxis

Wie wurde die Kirchensteuer denn nun in der BRD zugeschnitten? Zunächst einmal gilt, dass die Besteuerung Sache der einzelnen Bundesländer ist. Daher entscheiden sie im Einvernehmen mit den dortigen Kirchen über die Höhe der Steuersätze. Dadurch kommt es zu einer Ungleichverteilung, wobei der Steuersatz im Freistaat Bayern sowie in Baden-Württemberg mit 8 % am geringsten ist. Im Vergleich dazu fallen in allen anderen Bundesländern 9 % Kirchensteuer an.

Dies gilt sowohl für die Einkommensteuer als auch für die Kapitalertragsteuer. Körperschaftsteuer und Gewerbesteuer sind hingegen von der als Annex-Steuer ausgelegten Kirchensteuer ausgenommen. Annex-Steuer bedeutet, dass eine andere Steuer (hier Einkommensteuer beziehungsweise Kapitalertragsteuer) als Bemessungsgrundlage für die Berechnung der Steuer dient.

Bemerkenswert in diesem Kontext ist allerdings, dass Steuerpflichtige die von ihnen gezahlte Kirchensteuer bei der Veranlagung zur Einkommensteuer als Sonderausgaben abziehen können (§ 10 Absatz 1 Nummer 4 EStG). Das bedeutet, dass der Staat die Kirchensteuer praktisch übernimmt. Auch dies hat die Kritik an der Kirchensteuer, insbesondere hinsichtlich des Prinzips der Trennung von Kirche und Staat, befeuert. Diese Thematik ist nach wie vor aktuell.

Was außerdem allgemein kaum bekannt ist, ist, dass die Kirchensteuer bei hohen Einkommen auf eine Kappung trifft. Ab einer gewissen Kappungsschwelle fällt statt der regulär auf Basis der Ertragsteuer berechneten Kirchensteuer nun Steuer auf Basis des zu versteuernden Einkommens an. Kirchensteuer insgesamt betrachtet ist also keine reine Annex-Steuer. Dabei kommen, je nach Höhe der Kappungsschwelle, Steuersätze von 2,75 %, 3 %, 3,5 % oder 4 % zur Anwendung. Dadurch entsteht im Vergleich zur regulär berechneten Kirchensteuer ein Vorteil, den man Kappungsgewinn nennt. Über diesen „Gewinn“ kann man sich aber nur bedingt freuen, weil er einen Teil des Sonderausgabenabzugs der Kirchensteuer wieder aufzehrt.

5.4. Kirchgeld statt Kirchensteuer

Eine weitere Besonderheit ist das Kirchgeld. Dabei handelt es sich um eine Ergänzung zur Kirchensteuer. Kirchgeld erheben Gemeinden in den Fällen, wenn Steuerpflichtige aus den unterschiedlichsten Gründen keine Ertragsteuern zahlen müssen. Dabei gibt es oft Ausnahmen, etwa für Studenten oder Soldaten. Außerdem kann Kirchgeld einer Zweckbindung unterliegen, die von den Kirchengemeinden öffentlich kommuniziert wird. Dennoch ist Kirchgeld in Deutschland eher eine Ausnahme. Nur wenige Kirchengemeinden, insbesondere im Freistaat Bayern, greifen auf diese Option zurück. Das liegt wohl auch daran, dass Kirchgeld lediglich in geringer Höhe zu zahlen ist, zwischen EUR 5 und EUR 120 pro Jahr. Trotzdem vertrauen Gemeinden darauf, dass ihre Mitglieder sich freiwillig zur Zahlung des Kirchgelds entschließen. Zumindest kann man auch Kirchgeld in vollem Umfang als Sonderausgaben abziehen.

Outdoor-Ausstatter Patagonia zu treuen Händen

In diesem Video erklären wir, wie der Gründer des Outdoor-Bekleidungsherstellers Patagonia die Unternehmensnachfolge regelte.

6. Geschichte der Kirchensteuer in Deutschland – Fazit

Ähnlich wie die Gewerbesteuer stellt die Kirchensteuer eine Besonderheit des deutschen Steuerrechts dar. So existiert sie außerhalb Deutschlands in ähnlicher Form nur noch in Belgien, Dänemark, Finnland, Frankreich (dort jedoch nur in den zwei ehemals deutschen Gebieten Elsass und dem Département Moselle), Island, Italien, Österreich, Schweden, der Schweiz und Spanien. Andere haben eine Kirschensteuer inzwischen abgeschafft, etwa Norwegen. Auffällig hierbei ist, dass es sich ausschließlich um europäische Staaten handelt. Dabei weichen sowohl die Höhe der Besteuerung als auch viele andere Details von der Kirchensteuer in Deutschland zum Teil gravierend ab. Aus diesem Grund ist es durchaus legitim, die deutsche Kirchensteuer als Alleinstellungsmerkmal des deutschen Steuerrechts anzusehen. Und dies ist zweifelsohne eine Konsequenz der besonderen Geschichte der Kirchensteuer hierzulande.

Aber vielleicht geschehen eines Tages auch Wunder und Deutschland schafft die Kirchensteuer tatsächlich ab. Gut möglich, dass Bayern dann wieder einen Alleingang wagen wird. Allerdings würde dies auch bedeuten, dass der Staat erhebliche finanzielle Verpflichtungen gegenüber den Kirchen eingehen müsste. Da die Staatskassen aber auf absehbare Zeit leer bleiben werden, sind Hoffnungen in diese Richtung derzeit illusorisch. Jedenfalls befindet sich der Staat nach wie vor in der gleichen Situation wie die Fürsten, die mit den Folgen der Säkularisation im 19. Jahrhundert haderten. Und trotz gegenteiliger Bestrebungen in der jüngsten Vergangenheit hat er sich bislang, wenig überraschend, für die gleiche Option entschieden: Kirchensteuer zahlen die Gläubigen.

Steuerberater für Unternehmensteuerrecht

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung zum Unternehmensteuerrecht spezialisiert. Beim Optimieren von Unternehmensstrukturen schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

Umwandlungen

- Umwandlung von Einzelunternehmen in Holdingstrukturen

- Planung und Umsetzung von grenzüberschreitenden Einbringungen

- Gegenüberstellung der Optionen Einbringung und Verschmelzung

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln, Bonn, Düsseldorf, Frankfurt am Main und Dubai (VAE) gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz:

Wissenschaftliche Ausarbeitung zum Gesellschaftsrecht bei stillen Gesellschaften

Als Lehrbeauftragte für Steuerrecht haben wir aufgrund der Praxisrelevanz dieses Themas zusammen mit Studierenden der FOM Hochschule eine wissenschaftliche Ausarbeitung erstellt. Wegen der hohen Nachfrage stehen Ihnen diese Forschungsergebnisse nachfolgend kostenlos zum Download zur Verfügung:

Zuckersteuer beziehungsweise die Besteuerung von gesüßten Erfrischungsgetränken ist eine in jüngster Vergangenheit viel diskutierte Steuer in Deutschland. Dabei gab es in Deutschland bereits früher eine Zuckersteuer. Und zwar für eine sehr lange Zeit. Dass wir uns kaum daran erinnern liegt daran, weil wir sie kaum wahrgenommen hatten – sie betrug nur wenige Pfennige. Daher hat es auch niemand bemerkt, als sie bei Eintritt Deutschlands in den Europäischen Binnenmarkt aus Harmonisierungsgründen abgeschafft wurde. Doch heute ist das Argument für die Wiedereinführung einer Zuckersteuer darauf gerichtet, um primär eine Lenkungswirkung zu entfalten. Denn insbesondere zuckerhaltige Getränke tragen zu einer Abnahme der allgemeinen Gesundheit der deutschen Bevölkerung bei. In anderen Ländern weltweit gibt es bereits vergleichbare Steuern.

Unser Video: EUR 7 Mio. nicht als Betriebsausgaben abziehbar

In diesem Video erklären wir, wie sich Lemonaid gegen das Finanzamt Hamburg stellt, weil es Sponsoring statt Spenden steuerlich ansetzt.

Inhaltsverzeichnis

1. Zuckersteuer – Einleitung

Wenn wir eine Geschmacksrichtung mit dem Begriff Steuern assoziieren würden, dann dürften wohl die meisten von uns spontan auf Bitter kommen. Diesmal wollen wir aber über die Zuckersteuer nachdenken. Als Steuerberatungskanzlei fragen wir uns dabei, gibt es etwas bitteres als Steuern auf Süßes?

Dabei ist die Zuckersteuer eine weltweit verbreitete Steuerart. Auch in Deutschland ist die Zuckersteuer keine Unbekannte. Sie ist zwar tief in der Geschichte des deutschen Steuerrechts verwurzelt, doch mittlerweile nur dann Gegenstand von Erörterungen, wenn es um eine potentielle Wiedereinführung geht. Denn zur Zeit sieht das deutsche Steuerrecht keine Zuckersteuer oder eine artverwandte Steuer vor. Warum diskutiert man sie derzeit trotzdem? Und wie sinnvoll wäre sie? Eine Analyse aus Sicht von Steuerberaterinnen und Steuerberatern.

2. Ursprünge der Zuckersteuer

Wenn wir über Zuckersteuer einen Artikel schreiben, dann beginnen wir am besten mit der Geschichte des Besteuerungsobjekts, dem Zucker. Zucker ist in der belebten Natur in den verschiedensten Formen omnipräsent und stets von vitaler Bedeutung. Ohne Zucker wäre etwa der biochemische Aufbau unserer Gene undenkbar. Aber auch als Energieträger war er schon in den frühesten Lebensformen unseres Planeten unverzichtbar.

Doch erst wir Menschen haben es geschafft, aus Zucker ein Geschäft zu machen – und zwar aus sehr viel Zucker. Freilich war dies anfangs lediglich auf das Sammeln von Honig oder süßen Früchten beschränkt, die aber sicherlich schon frühzeitig als Tauschobjekte sehr begehrt waren. Das hängt eben damit zusammen, dass der menschliche Organismus, ebenso wie bei vielen Tieren, den Energiegehalt von Zucker so sehr schätzt, weil sich damit Energiespeicher für Zeiten des Mangels aufbauen lassen. Später kamen dann andere natürliche Zuckerquellen hinzu, zuerst Zuckerrohr und im 19. Jahrhundert im großen Umfang schließlich die Zuckerrübe.

Solange allein Zuckerrohr als Lieferant von Zucker zur Verfügung stand, musste dieser insbesondere aus der Karibik importiert werden. Die beschwerliche und, weil mit hohem Verletzungsrisiko verbunden, auch gefährliche Arbeit auf den Zuckerrohrplantagen war dabei ein bedeutender Grund für den florierenden transatlantischen Sklavenhandel. Dennoch reichten die gewonnenen und nach Europa exportierten Mengen zunächst nur, um den Bedarf der Oberschicht zu stillen. Zucker war damals ein Luxusgut. Kein Wunder also, dass man es auch als „Weißes Gold“ bezeichnete.

Im 19. Jahrhundert begann also die durch gezielte Zucht weiter verbesserte Zuckerrübe das Zuckerrohr als Rohstoff zur Zuckerproduktion zu ersetzen. Dabei war es von immensem Vorteil, dass die Zuckerrübe recht leicht in Europa angebaut werden konnte. Auch die gewonnenen Zuckermengen überstiegen die des Zuckerrohrs. Jedenfalls wuchs mit der Mengenzunahme und den dadurch fallenden Preisen auch die Nachfrage nach dem süßen Stoff.

Haben Sie Fragen zum Umwandlungsrecht und Umwandlungssteuerrecht

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

3. Zuckersteuer in Deutschland

Wo aber Profite schlummern, da erschallt auch schnell der Ruf nach Steuern. Darum sollte es niemanden verwundern, dass die deutschen Lande in jener Zeit nach und nach Zuckersteuern einführten. Dabei handelte es sich bei der 1841 erstmals in Preußen eingeführten Zuckersteuer zunächst noch um eine reine Rohstoffsteuer. Besteuert wurde somit die Herstellung und Einfuhr des Rohstoffs. Damit wurden also die Hersteller und Importeure von Zucker steuerpflichtig. Aber schon nach einigen Jahren wandelte man das Wesen der Zuckersteuer. Denn nun handelte es sich um eine reine Verbrauchsteuer. Jetzt zahlten die Endkunden als Verbraucher Zuckersteuer in Deutschland. Trotzdem blieben die Zuckerproduzenten Steuerschuldner.

An dieser Besteuerungsart hielt man bis zur Abschaffung der Zuckersteuer im Jahr 1993 fest. Mittlerweile hatte man 1949 die Steuer zunächst auf DM 30,50 je 100 kg Zucker festgelegt. Ein Jahrzehnt später senkte man sie jedoch auf nur noch DM 10 pro 100 kg Zucker ab. Dabei galten unterschiedliche Steuersätze für verschiedene Qualitäten (Zuckerarten und Reinheitsgrade). 1983 wurden schließlich maximal nur noch DM 6 pro 100 kg Zucker erhoben. Auf diesem Niveau befand sich die Zuckersteuer dann auch Ende 1992.

Der Jahreswechsel 1992/1993 brachte das Ende der Zuckersteuer. Damals wurde Deutschland Teil des Europäischen Binnenmarkts. Um Wettbewerbsverzerrungen zu vermeiden, ließ Deutschland seine bisherige Zuckersteuer fallen.

Dies war ihr im Grunde sogar ganz recht. Denn anders als in der frühsten Vergangenheit, als Pfennigbeträge durchaus noch Kaufkraft besaßen, war mittlerweile der Verwaltungsaufwand im Vergleich zu den Einnahmen aus der Erhebung der Zuckersteuer erheblich angewachsen. So weist der statistische Bericht für das Fiskaljahr 1991/92 lediglich einen Betrag von DM 182,1 Millionen an Zuckersteuer aus (Statistisches Bundesamt, Finanzen und Steuern Fachserie 14 Reihe 9.6.5. Zuckersteuer Betriebsjahr 1991/92 Tabelle 1.7). Das entsprach lediglich 0,2 % der gesamten Verbrauchsteuern, die im gleichen Zeitraum in die Staatskasse flossen, oder gerade einmal DM 2,24 pro Einwohner.

Fachberatung für internationales Steuerrecht und diesbezüglicher Steuergestaltungen

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

4. Zuckersteuer im Ausland

Treten wir nun einen Schritt zurück und beziehen die Besteuerung von Zucker im Ausland in unsere Betrachtungen mit ein. Dies ist wichtig, um zu beurteilen, wie sinnvoll die derzeit politisch vorgeschlagene Wiedereinführung einer Zuckersteuer sein könnte.

Sowohl in Europa als auch darüber hinaus hat die Zuckersteuer mittlerweile eine feste Basis in Steuerregimen gefunden. Dabei wurde sie dort eingeführt, um übermäßigem Zuckerkonsum und den daraus resultierenden gesundheitlichen Folgen für die Bevölkerung zu reduzieren. Hier steht also, anders als in der Vergangenheit, die Lenkungswirkung im Vordergrund. Das wohl bekannteste Beispiel, dass in der Diskussion über eine neue Zuckersteuer in Deutschland am häufigsten fällt, ist wohl jene in Großbritannien. Aber auch in Belgien, Finnland Frankreich, Irland, Kroatien, Lettland, Polen, Portugal, Spanien und Ungarn entschied man sich pro Zuckersteuer. Pionier war übrigens Norwegen, das bereits früh eine Zuckersteuer einführte und seitdem jährlich anpasst. Überraschenderweise folgten viele Südseestaaten diesem Beispiel: Französisch-Polynesien, die Nördlichen Mariannen und Samoa. Grund dafür war, dass in diesen Ländern ein besonders hoher Anteil der Bevölkerung unter Übergewicht litt.

Mittlerweile sind noch viele weitere Staaten dazu übergegangen Zuckersteuer zu erheben. Dazu zählen Chile, Indien, Mexiko, Nigeria, Saudi Arabien, die VAE und viele weitere Staaten, insgesamt mehr als 50. Darunter fallen allerdings auch Länder, die nur teilweise eine Zuckersteuer kennen. Etwa in Kanada oder den USA existiert einerseits keine landesweite Zuckersteuer, wohl aber in einzelnen Regionen in Eigenregie eingeführte Abgaben.

In den meisten Fällen handelt es sich um gezielte Besteuerung von zuckerhaltigen oder allgemein von Erfrischungsgetränken. Ausnahmen und Einzelregelungen sind dabei sehr unterschiedlich. Sie haben aber alle einen Zweck, nämlich dem Trend zur ungesunden Ernährung entgegenzuwirken.

Unser Video: Steuerberater analysiert Jan Böhmermann: 1,15% Tonnagebesteuerung

In diesem Video erklären wir, wie gering Reeder mittels Tonnagebesteuerung besteuert werden.

5. Ist eine neue Zuckersteuer in Deutschland sinnvoll?

5.1. Zweifel an der Wirksamkeit der Zuckersteuer

Damit kommen wir zur zentralen Frage unserer Betrachtungen. Zunächst müssen wir feststellen, dass die Lage, gelinde gesagt, verworren erscheint. Zwar gibt es manche Indizien und auch Nachweise, die für eine neue Zuckersteuer sprechen. So konnte tatsächlich in verschiedenen Studien ein Zusammenhang zwischen der Einführung einer Zuckersteuer, meist in Form einer Besteuerung von Erfrischungsgetränken, Energy Drinks und Ähnlichem, und einer Abnahme ihres Konsums festgestellt werden. Je höher die Zuckersteuer war, desto größer der Konsumrückgang. Auf der anderen Seite scheint aber oft ein evidenter Zusammenhang zur Verbesserung der allgemeinen Gesundheit der Bevölkerung zu fehlen. Daher ist das Argument, das insbesondere Vertreter der Zuckerindustrie in Deutschland zur Verteidigung ihrer Interessen ins Feld führen, durchaus plausibel, dass nämlich eine Zuckersteuer allein keine ausreichend große Wirkung zu entfalten vermag.

5.2. Konzertierte Maßnahmen besser als Einzelmaßnahme

Aber was hindert uns als Gesellschaft daran, das grundlegende Problem ungesunder Ernährungsweisen in aller Konsequenz zu bekämpfen? Wenn die Zuckersteuer allein zu wenig ist, dann sollte man auch über flankierende Maßnahmen entscheiden, wie etwa eine Salzsteuer, eine Fettsteuer, dem Verbot von Werbung ungesunder Snacks und Getränke, zumindest dort, wo sie sich an Kinder und Jugendliche richtet, der Reduktion von Zucker und anderen Stoffen als Beimischungen zu Lebensmitteln und was sonst noch auf der Bedenklichkeitsliste der Ernährungswissenschaften steht.

5.3. Was das bisherige Festhalten am Status quo gebracht hat

Denn eines steht ebenfalls fest, dass die Verwendung von Zucker in der Nahrungsmittelindustrie sogar soweit fortgeschritten ist, dass Zucker selbst dort in großen Mengen Verwendung findet, wo man ihn allgemein kaum vermuten würde, etwa bei der Herstellung von Brot oder Wurst sowie Fertigmahlzeiten, zum Beispiel Pizza. Und die Mengen steigen immer mehr, weil einerseits ein Wettbewerb um die Gunst der Kunden stattfindet, den derjenige Anbieter gewinnt, der das leckere, weil süßere, Produkt anbietet. Andererseits aber auch, weil Zucker ein industriell herstellbarer und somit billiger Füllstoff ist, der dabei hilft, Produktionskosten zu senken. So bindet Zucker Wasser, was einerseits einen konservierenden Effekt hat, andererseits aber auch zu einer billigen Gewichts- beziehungsweise Volumenzunahme des Produkts führt. Mit ein bisschen mehr Wasser im Produkt lässt sich weniger für mindestens gleichviel Geld verkaufen. Und wenn man geschickt ist, verkauft man es sogar als verbesserte Rezeptur.

5.4. Lenkungswirkung der Zuckersteuer maximal ausschöpfen

Also ja, Zuckersteuer kann sinnvoll sein. Ihre Einführung sollte aber nur eine Maßnahme eines ganzen Maßnahmenkatalogs sein. Außerdem sollte sie auch hoch genug sein, um das ihr zugewiesene Ziel erreichen zu können. Eines steht jedenfalls fest: die freiwillige Verpflichtung der Lebensmittelindustrie zur Abkehr vom Zucker, auf die die Politik bisher gesetzt hat, hat sich als ungenügend erwiesen.

Steuerberater für Unternehmensstrukturierungen

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung zum Unternehmensteuerrecht spezialisiert. Bei der Strukturierung ihrer Unternehmen schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

Unternehmensstrukturierungen

- Strategische Ausrichtung von Unternehmen mittels Holding- und Organschaftsstrukturen

- Unterstützung bei der Expansion ins Ausland

- Due Diligence für geplante Unternehmenserwerbe und Joint Ventures

- Gegenüberstellung von Betriebsstätten, Zweigniederlassungen, Tochtergesellschaften und Franchise

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln, Bonn, Düsseldorf, Frankfurt am Main und Dubai (VAE) gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz:

Fachreferent beim Steuerberaterverband für steueroptimierte Vermögensnachfolge

Seit 2014 sind die Partner unserer Kanzlei regelmäßige Fachreferenten des Steuerberaterverbands Köln. Dabei besuchen circa 1.500 Steuerberater pro Jahr unsere Seminare. Wegen der hohen Nachfrage stellen wir Ihnen unsere Präsentation zu „Gestaltungsmöglichkeiten bei der Erbschaftsteuer und Schenkungsteuer“ gerne kostenlos zum Download zur Verfügung:

Beste Steuerberater-Auszeichnungen gibt es so manche. Auch wir von JUHN Partner haben schon viele erhalten. Doch was ist dann das Besondere an der Auszeichnung des Handelsblatts als beste Steuerberatungskanzlei? Das beantwortet Ihnen dieser kurze Einblick.

Unser Video: Handelsblatt Beste Steuerberater 2019

In diesem Video erklären wir, wie uns das Handelsblatt 2019 zum besten Steuerberater kürte und was unsere Kanzlei dafür leisten musste.

Inhaltsverzeichnis

1. Beste Steuerberatungskanzlei JUHN Partner – Einleitung

Wir wurden schon mit vielen Auszeichnungen für unser Engagement als Steuerberatungskanzlei gewürdigt. Eine der wichtigsten ist sicherlich die als beste Steuerberatungskanzlei durch das Handelsblatt. Dabei muss man betonen, dass es zum Teil enorme Unterschiede zwischen diesen Auszeichnungen gibt. Deshalb betrachten wir in diesem Artikel, welche Voraussetzungen an die Vergabe der Auszeichnung „Beste Steuerberater“ durch das Handelsblatt geknüpft sind.

2. Handelsblatt: JUHN Partner beste Steuerberatungskanzlei

Fangen wir mit der Teilnahme an. So verschicken die Organisatoren des Wettbewerbs im Namen des Handelsblatts jährlich Einladungen an eine große Zahl an potentielle Kandidaten. Diese können sich sodann innerhalb einer gewissen Frist entscheiden, in welchem Fachbereich sie sich als besonders kundig erweisen wollen. Erfahrungsgemäß nimmt ein hoher Prozentsatz der eingeladenen Steuerberatungskanzleien an diesem Verfahren teil. Schließlich ist neben dem Renommee, das man dabei gewinnen kann, auch eine hervorragende Möglichkeit gegeben, um mit dem Erhalt der Auszeichnung um Mandate zu werben. Eigenwerbung ist eben auch wichtig für den Erfolg. Und ganz ehrlich, auch wir greifen ja hier gerade darauf zurück.

Haben Sie Fragen zum Unternehmensteuerrecht?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

3. Wie das Handelsblatt die besten Steuerberatungskanzleien ermittelt

Aber diese Eigenwerbung ist ja schließlich auch gut begründet. Denn das Auswahlverfahren, in dessen Rahmen das Handelsblatt die besten Steuerberatungskanzleien in Deutschland ermittelt, ist durchaus anspruchsvoll. So findet die Prüfung der Leistungsfähigkeit der teilnehmenden Kanzleien mittels einer Reihe an spezifischen Fachfragen statt, die zum jeweils gewählten Schwerpunkt passen. Dabei werden die Fragen von einem Gremium aus erfahrenen Steuerberatern und Wirtschaftsprüfern zusammengestellt. Man kann diese Prüfung also fast mit einer Wiederholung des Steuerberaterexamens vergleichen.

Nun lässt sich argumentieren, dass auch andere Einrichtungen und Medien solche Wettbewerbe unter Steuerberatern und Wirtschaftsprüfern durchführen. Das Interessante und Einzigartige am Prozedere des Handelsblatts ist aber, dass man eine Onlineprüfung durchführt. Für jede Frage bleibt dabei aber nur eine sehr kurze Zeit, etwa eine Minute, um sie zu beantworten. Es ist also auch eine zeitliche Komponente in diese Prüfung eingebettet, um den Schwierigkeitsgrad zu erhöhen. Dies führt somit zu einer relativ sicheren Trennung des Spreus vom Weizen. Denn wenn man einfach nur einen Fragebogen ausfüllen kann und sich dafür mehrere Tage Zeit zu nehmen vermag, lässt sich unter Umständen zwar ein besseres, weil intensiver recherchiertes Ergebnis präsentieren, aber dies kann hypothetisch eben von jedem Steuerberater erreicht werden. Eine echte Spezialisierung ist damit kaum nachweisbar.

Fachberatung für internationale Steuergestaltungen

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

4. Handelsblatt: Auszeichnung beste Steuerberatungskanzlei – Fazit

Die Ergebnisse dieses Wettbewerbs werden jährlich im Frühjahr durch das Handelsblatt veröffentlicht. Von den mehreren tausend Teilnehmern gelangen dabei nur einige Hundert auf die Bestenliste. Diese ist als Tabelle strukturiert und erlaubt es, nach verschiedenen Kriterien zu filtern. In der Grundeinstellung erfolgt dies alphabetisch nach den Städtenamen, in denen die Kanzleien angesiedelt sind. Man kann aber beispielsweise auch nach dem Fachbereich oder der Anzahl der in einer Steuerberatungskanzlei beschäftigten Personen und somit nach Kanzleigröße filtern. Jedenfalls erhält man auf diese Weise einen sehr guten Überblick, welche Steuerberatungskanzlei das Handelsblatt für die beste oder besten im jeweiligen Jahr hält.

Daher sind auch wir besonders stolz, dass wir es regelmäßig schaffen, die schweren Herausforderungen zu meistern. Denn wir zählen seit vielen Jahren schon zu den vom Handelsblatt ausgezeichneten besten Steuerberatungskanzleien in Deutschland. Insbesondere im komplexen Fachgebiet des internationalen Steuerrechts konnte wir uns als JUHN Partner immer wieder aufs Neue beweisen. Und das liegt einerseits an der herausragenden Kompetenz unserer Kolleginnen und Kollegen, andererseits aber auch an unserer hohen Praxiserfahrung. Denn selbstverständlich kommt die Kompetenz dadurch zustande, dass uns unsere Mandantinnen und Mandanten ihr Vertrauen schenken.

Steuerberater für grenzüberschreitende Steuergestaltungen

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung im internationalen Steuerrecht spezialisiert. Bei Steuergestaltungen für international tätige Unternehmen schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

Umwandlungen

- Beratung zu grenzüberschreitenden Einbringungsfällen

- Optimierung von Unternehmensstrukturen zur Vermeidung der Wegzugsteuer

Internationales Steuerrecht – Unternehmen

- Entwicklung steuerlicher Gestaltungsmodelle mit Auslandsbezug

- Informationen zu Unternehmensformen im Ausland (Dubai, Österreich, USA)

- Optimierung von Hinzurechnungsbeträgen

- Risikominimierte Gründung von Unternehmen im Ausland

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln, Bonn, Düsseldorf, Frankfurt am Main und Dubai (VAE) gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz:

Wissenschaftliche Ausarbeitung zu stillen Gesellschaften

Als Lehrbeauftragte für Steuerrecht haben wir aufgrund der Praxisrelevanz dieses Themas zusammen mit Studierenden der FOM Hochschule eine wissenschaftliche Ausarbeitung erstellt. Wegen der hohen Nachfrage stehen Ihnen diese Forschungsergebnisse nachfolgend kostenlos zum Download zur Verfügung:

Eine aus unserer heutigen Sicht kuriose Steuer, die es lange Zeit auch in Deutschland gab, war die Zündwarensteuer. Diese Verbrauchsteuer wurde seit 1909 zunächst auf Streichhölzer und Zündspäne erhoben, später auch auf Feuerzeuge und alle anderen Gegenstände, mit denen man Feuer entzünden kann. Aber auch im Ausland gab es vergleichbare Abgaben, da Zündhölzer über viele Jahrzehnte die wichtigsten Mittel darstellten, um Feuer zum Kochen, zum Beleuchten oder zum Heizen zu machen. Eine Begleiterscheinung der Zündwarensteuer war das Zündwarenmonopol, das ebenfalls sowohl in Deutschland als auch im Ausland eingeführt wurde. Besonders in Deutschland blieb es über viele Jahrzehnte hinweg bestehen, ist heute aber bereits wieder weitestgehend in Vergessenheit geraten.

Unser Video: Steuerberater für Steuerberater

In diesem Video erklären wir, wie unser Kooperationsmodell mit anderen Steuerberatungskanzleien ausgelegt ist.

Inhaltsverzeichnis

1. Die Zündwarensteuer – Einleitung

Eine Eigenschaft, die Mensch und Tier unterscheidet, ist die Fähigkeit Feuer zu machen. Tatsächlich gibt es im Tierreich viele Beispiele für das, was man, wenn auch eingeschränkt, als Kultur bezeichnen kann, etwa die Fähigkeit zur Herstellung und Verwendung von Werkzeugen. Der Umgang mit Feuer ist aber auf den Menschen beschränkt. Und zwar ist diese Eigenschaft in (fast) allen menschlichen Kulturkreisen verbreitet. Dies unterstreicht die Bedeutung dieses Merkmals.

Tatsächlich war in früheren Zeitaltern das Entfachen von Feuer eine durchaus knifflige, oft auch mühselige Prozedur. So benutzte man lange Zeit Schwefelkies, Feuerstein und Zunderpilze, um aus Funken Feuer zu entfachen. Jedenfalls erscheint uns dies heute so, da wir es gewohnt sind, Feuer bequem mit Streichholz oder Feuerzeug zu machen.

Dabei verlief die Entwicklung der Streichhölzer alles andere als geradlinig. So gab es eine ganze Reihe an Erfindungen, die das Ziel hatten, ein Streichholz herzustellen, das sowohl im alltäglichen Gebrauch simpel anzuwenden war als auch das Risiko einer Selbstentzündung minimierte. Denn die ersten Streichhölzer hatten einen Überzug aus weißem Phosphor, der hochreaktiv war und sich somit durchaus auch schon mal selbst entzünden konnte, von Entzündungen durch Reibung derartiger Streichhölzer untereinander ganz zu schweigen. Den Durchbruch brachten schließlich die sogenannten Sicherheitsstreichhölzer, die nahezu unverändert bis heute existieren. Schweden, das sich auch sonst gerne seiner Affinität in Punkto Sicherheit rühmt, beansprucht auch diese Erfindung für sich.

2. Die Zündwarensteuer in Deutschland

2.1. Attraktivität der Zündwarensteuer

Dass der Staat zu Beginn des 20. Jahrhunderts eine Steuer auf den Verkauf von Zündhölzern und ähnlichen Hilfsmitteln erhob, ist einleuchtend, denn dies geschah zu einer Zeit, als praktisch in jedem Haushalt mindestens ein offenes Feuer brannte. Schließlich kochten und heizten die meisten Menschen in Deutschland und anderswo auf der Welt vor mehr als hundert Jahren noch vorwiegend mit Holz- und Kohleöfen, seltener auch mit Gasöfen. Auch für das Anzünden von Leuchtmitteln der damaligen Zeit, Kerzen, Petroleum- und Parafinlampen etwa, war ein Streichholz sehr hilfreich.

2.2. Einführung der Zündwarensteuer 1909 in Deutschland

Da also jeder Haushalt auf die Verwendung von Streichhölzern angewiesen war, lag es nahe, dass der Staat eine entsprechende Steuer einführte, die sogenannten Zündwarensteuer. Dies geschah in Deutschland erstmals 1909.

Ähnlich wie die Tabaksteuer auf Tabakwaren (die ja auch ein Streichholz zum Anzünden brauchten, was die Zündwarensteuer noch attraktiver machte) ist auch die Zündwarensteuer eine Verkehrsteuer gewesen. Anfangs betrug die Zündwarensteuer für Verpackungseinheiten von höchstens 29 Streichhölzern 1 Pfennig und für Verpackungseinheiten zwischen 30 und 60 Streichhölzern 1,5 Pfennig. Die Zündwarensteuer für größere Gebinde wurde entsprechend hochgerechnet.

Dabei muss man sich bewusst machen, dass 1 Reichspfennig damals durchaus Kaufkraft hatte. Gerade für ärmere Haushalte stellte die Zündwarensteuer somit durchaus eine gewisse steuerliche Belastung dar, wenn auch keine übermäßige. Zum besseren Verständnis: Die Kaufkraft von 1 Mark im Jahr 1909 entspricht in etwa EUR 7 heute (laut Kaufkraftäquivalenztabelle der Bundesbank). Dennoch gab schon das Zündwarensteuergesetz von 1909 in § 3 eine Verschärfung für die ersten fünf Jahre nach Inkrafttreten des Gesetzes vor. So betrug die Steuer in diesem Zeitraum 20 % mehr als der reguläre Satz.

Steuerpflichtig war entweder der inländische Hersteller oder der Importeur. Bei Herstellung im Inland durfte die Ware erst dann in Umlauf gebracht werden, wenn die Zündwarensteuer entrichtet wurde. Auch hierin ähnelt diese Verbrauchsteuer der Tabaksteuer. Beim Import musste hingegen die Zündwarensteuer zusammen mit dem fälligen Zoll bezahlt werden.

2.3. Politische Auseinandersetzung zur Einführung der Zündwarensteuer in Deutschland

Interessant hierbei ist die kontroverse Diskussion zur Einführung der Zündwarensteuer. So sprachen sich Vertreter der SPD für eine Vertagung der Beratungen zur Einführung der Zündwarensteuer aus. Vertreter liberaler Parteien schlugen hingegen eine andere Vorgehensweise vor, die ohne Zündwarensteuer auskommen sollte. Ihr Vorschlag zielte auf ein Staatsmonopol ab. Allerdings war diese Idee alles andere als neu. Tatsächlich hatte man auch hierbei über die Staatsgrenzen geschaut. So gab es etwa in Frankreich sowohl eine Zündwarenmonopol als auch eine Zündwarensteuer. Dazu gleich mehr.

2.4. Spätere Änderungen zur Zündwarensteuer in Deutschland

1919 kam es bereits zu einer ersten Gesetzesänderung. Grund hierfür war insbesondere, dass man den Umfang des Steuersubstrats um neuartige Zündwaren erweitern wollte, sodass alle von der Zündwarensteuer erfasst wurden. Dies galt somit insbesondere den damals neuen Feuerzeugen.

1923 erhöhte man schließlich auch den Steuersatz zur Zündwarensteuer. Schließlich war Deutschland nach dem verlorenen Krieg knapp bei Kasse. Nun betrug die Steuer 20 % auf den Wert, den ein Hersteller inklusive Schachteln (aber ohne Außenverpackung, sofern separat in Rechnung gestellt) von seinen Abnehmern verlangte. Zur damaligen Zeit war dies ein ziemlich hoher Steuersatz, doch waren eben auch die allermeisten Bürgerinnen und Bürger auf diese Produkte angewiesen, wobei der Kaufpreis trotz Zündwarensteuer immer noch erschwinglich blieb. Doch es sollte noch heftiger kommen.

Haben Sie Fragen zum Unternehmensteuerrecht?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

3. Zündwarensteuer und Zündwarenmonopole ergänzen sich

3.1. Zündwarenmonopol in Deutschland

3.1.1. Einführung des Zündwarenmonopols in Deutschland

Dass wir die Rolle Schwedens im Zusammenhang mit Zündwaren in der Einleitung hervorgehoben haben, hat noch eine andere Bewandtnis. Denn mit ihren Sicherheitszündhölzern stieg das skandinavische Land rasch zu einem der wichtigsten Produzenten von Streichhölzern weltweit auf. So reichte sein Einfluss auf die Streichholzindustrie bald auch nach Deutschland.

Tatsächlich war es aber einem einzigen schwedischen Unternehmer, Ivar Kreuger, zu verdanken, dass Anfang 1930 in Deutschland ein Monopol auf Zündwaren eingeführt wurde. Denn Kreuger überzeugte die damals klamme Reichsregierung zu diesem Handel indem er im Gegenzug eine Anleihe über USD 125 Millionen zeichnete, was damals RM 525 Millionen entsprach. Schließlich befand sich die Weimarer Republik damals im Würgegriff der Weltwirtschaftskrise, deren finanzielle Situation durch die nach wie vor bestehenden Reparationsforderungen der Siegermächte des Ersten Weltkriegs noch verschärft wurde.

Im Gegenzug waren über das Zündwarenmonopol hinaus auch einige andere wichtige Details zwischen dem Deutschen Reich und Ivar Kreuger vertraglich geregelt worden. Dazu zählt unter anderem ein fester Übernahmepreis, den die Fabriken erhalten sollten. Weitere Konditionen betrafen die Laufzeit zur Tilgung, die ab 1940 beginnend 40 Jahre umfassen sollte, sowie den Zinssatz von 6 %, der zur damaligen Zeit recht moderat gehalten war.

3.1.2. Das Vorgehen des Streichholz-Königs Ivar Kreuger

Wie in vielen anderen Ländern weltweit hatte Kreuger zuvor auch in Deutschland eine Streichholzfabrik nach der anderen aufgekauft. Anschließend ließ er sich über einen Handel mit der jeweiligen Regierung sein quasi bereits bestehendes de-facto-Monopol durch ein staatliches Monopolgesetz absichern, für das er im Gegenzug Fremdkaptal mit langer Laufzeit zur Verfügung stellte. Das bedeutete aber auch, dass Deutschland keine importierten Zündwaren mehr zuließ. So war Kreuger bereits erfolgreich in anderen Ländern vorgegangen, unter anderem in den baltischen Staaten Estland, Lettland und Litauen, Frankreich sowie im Königreich Rumänien. In anderen Ländern hatte er es immerhin zu einem de-facto-Monopol gebracht (beispielsweise in Belgien und Bulgarien).

3.1.3. Weitere Gründe für das deutsche Zündwarenmonopol

In Deutschland waren zuvor Billigimporte aus der UdSSR zur größten Konkurrenz geworden. Dies schmälerte sowohl die Steuereinnahmen aus der Zündwarensteuer, gefährdete aber ebenfalls die einheimische Zündwarenindustrie, sodass auch der deutsch Staat ein Interesse hatte, um ein Zündwarenmonopol zu schaffen. Tatsächlich stand dies bereits vor dem Deal mit Kreuger auf der Agenda der deutschen Politik.

3.1.4. Das Ende des Zündwarenmonopols in Deutschland

Jedenfalls blieb das Zündwarenmonopol auch über das Ende des Zweiten Weltkriegs hinaus in Kraft. Es sollte nämlich mindestens solange Bestand haben, bis die Rückzahlung der Anleihe erfolgte. Dies war erst 1983 der Fall. Doch schon 1981 entschloss sich der Gesetzgeber, die inzwischen antiquierte Zündwarensteuer abzuschaffen. Denn mittlerweile war durch den Rückgang der Alltagsbedeutung von Streichholz & Co. das Steueraufkommen erheblich zurückgegangen. Der Verwaltungsaufwand blieb hingegen weiterhin bestehen und verursachte somit fast mehr Kosten als der Staat mit der Steuer einnehmen konnte.

3.2. Zündwarenmonopol in Frankreich

Wie bereits erwähnt, war schon vor dem Zündwarenmonopol in Deutschland ein solches bereits in Frankreich eingeführt worden. Und zwar schon deutlich früher, nämlich im Nachgang des Deutsch-Französischen Krieges von 1870/71. Damals bestand aufgrund der dramatischen Nachkriegsfolgen in Frankreich ein deutlicher Finanzierungsbedarf, den man dadurch einzudämmen versuchte, dass man alle inländischen Hersteller von Zündwaren verstaatlichte. Damit konnte man einen einheitlichen Preis für die begehrten Hölzchen verlangen, auf den dann eine entsprechend hohe Zündwarensteuer anfiel. So vermochte man die Steuereinnahmen aus dieser Quelle zu kontrollieren.

3.3. Zündwarenmonopol im Zarenreich

Im 19. Jahrhundert gab es auch im russischen Zarenreich ein staatliches Monopol auf die Herstellung von Streichhölzern. Damit erhoffte der Staat sich Kontrolle über die Finanzeinnahmen aus dieser lukrativen Quelle zu verschaffen, was sich auch hier auf die Besteuerung im Rahmen einer Zündwarensteuer erstreckte.

3.3. Weitere Zündwarenmonopole weltweit

Dieses Unterkapitel dient dazu, die umfangreiche Liste an Staaten zu komplettieren, mit denen Ivar Kreuger im Tausch gegen Finanzhilfen ein staatliches Zündwarenmonopol erzielte. Dazu zählen in Europa die Königreiche Griechenland und Jugoslawien sowie Polen, Portugal und Ungarn. Außerdem konnte er diesen Erfolg auch in Bolivien, Ecuador, Guatemala, Peru und in der Türkei wiederholen.

Weitere Länder, in denen Kreugers unternehmerische Aktivitäten in der Zündwarenbranche zu einem Monopol heranwuchsen waren Großbritannien, Indien, Japan und Südafrika. Belgien und Bulgarien nannten wir bereits. Über Frankreich und Großbritannien gelangten seine Streichhölzer aber auch in deren Kolonien, sodass man durchaus davon ausgehen kann, dass Kreuger ein globales Zündwarenmonopol anstrebte. Lediglich die kommunistische UdSSR blieb ihm verschlossen.

3.4. Der „Match-King“ verspekuliert sich

Um die Geschichte des mit dem Zündwarenmonopol in Deutschland und anderswo eng verknüpften Streichholzkönigs Ivar Kreuger zu Ende zu erzählen, seien noch einige Zeilen erlaubt.

So beruhte sein Geschäftsmodell zum Teil auf der laufenden Aufnahme von Investoren, denen Kreuger dann hohe Dividenden aus eben jenen Quellen zahlte. Damit und durch eine kreative Buchhaltung, bisweilen auch durch Betrug, sowie seine äußerste Geheimhaltung konnte er den Eindruck eines unfassbar erfolgreichen Tycoons erwecken – und die Anleger feierten ihn entsprechend dafür.

Wenig überraschend konnte dies aber nur eine gewisse Zeit lang gut gehen. So wurde es im Zuge der Weltwirtschaftskrise von 1929 auch für Kreuger immer schwerer an neue Finanzmittel zu gelangen. Als die Situation für Kreugers Gläubiger immer unbefriedigender wurde und sie ihn zur Rede stellen wollten, entschied er sich 1932 für den Freitod. Viele seiner Unternehmen gingen somit unter, doch manche überlebten und sind auch noch heute wirtschaftlich erfolgreich.

Fachberatung für Umsatzsteuerrecht in Deutschland und EU/EWR

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

4. Zündwarensteuer im Ausland

4.1. Zündwarensteuer in Frankreich

Zur gleichen Zeit, als Frankreich sein Zündwarenmonopol erstmals einführte galt auch eine Zündwarensteuer auf Streichhölzer. Dabei betrug die Steuer je nach Art der Streichhölzer und der Größe ihrer Verpackungseinheiten zwischen 1,5 und 10 Centimes. Die Zündwarensteuer wurde 1982 in Frankreich abgeschafft.

Allerdings wurde die Zündwarensteuer 1987 in Frankreich erneut eingeführt. Sie betrug 2 Cent für Schachtel mit einem Inhalt bis maximal 100 Streichhölzer. Parallel dazu galt sie auch für Feuerzeuge. Hier fielen 50 Cent je Einheit an. Aber schon 1997 wurde auch dieser Zündwarensteuer ein Ende zuteil.

4.2. Zündwarensteuer in Russland

Im Zarenreich wurde bereits 1848 eine Zündwarensteuer eingeführt. Zusammen mit dem zuvor angesprochenen Zündwarenmonopol blieb diese Einnahmenquelle bis Anfang des 20. Jahrhunderts bestehen.

4.3. Zündwarensteuer in Italien

Auch Italien führte im 19. Jahrhundert eine Zündwarensteuer ein. Dies geschah 1895.

4.4. Zündwarensteuer in den USA

In die Zeit des Amerikanischen Bürgerkriegs fällt die Einführung einer Zündwarensteuer in den USA. 1862, ein Jahr nach Beginn des Sezessionskriegs, erhob der Staat in dem von ihm kontrollierten Teil eine Abgabe auf den Verkauf von Streichhölzern. Obwohl es zu dieser Zeit bereits Sicherheitsstreichhölzer gab, die nur an den mitgelieferten Reibflächen entzündlich waren, blieb dieser Markt noch für lange Zeit den bisherigen Selbstzündstreichhölzern vorbehalten, die man in der Populärkultur allgemein mit Western verbindet.

Tatsächlich fällt die Einführung der Zündwarensteuer und anderer Verbrauchsteuern mit der Einführung der Einkommensteuer und vieler weiterer Steuern in den USA zusammen. Sie sollten dazu beitragen, finanzielle Mittel zur Finanzierung des Sezessionskriegs aufzubringen. Zwar geschah dies zunächst nur zweckgebunden, doch hat zumindest die Einkommensteuer seit dieser Zeit fortbestanden – bis heute.

4.5. Versuch der Einführung einer Zündwarensteuer in Großbritannien und der Streik der Matchgirls

Auch im Vereinigten Königreich gab es Mitte des 19. Jahrhunderts Bestrebungen zur Erhebung einer Zündwarensteuer. Allerdings scheiterte dieser Versuch 1871 am Widerstand der Streichholzfabrikanten und ihrer Beschäftigten. Auch Königin Victoria stellte sich dagegen.

Interessant in diesem Zusammenhang ist der in Großbritannien bis heute bekannte Streik der sogenannten Matchgirls. Als Matchgirls bezeichneten sich vorwiegend junge Frauen, die zu dieser Zeit in die Produktion von Streichhölzern eingebunden waren. Sie protestierten 1888 gegen die gesundheitlich inakzeptablen Arbeitsbedingungen, zu lange Arbeitszeiten und eine in diesem Verhältnis lächerlich geringe Bezahlung, die im Extremfall sogar Strafzahlungen vorsah – mit Erfolg. Diese Proteste begründeten in der Folgezeit die Bildung von Arbeiterbewegungen und Gewerkschaften sowie indirekt die Suffragetten-Bewegung.

Unser Video: Schwarzgeld & Geldwäsche in Deutschland

In diesem Video erklären wir, was Schwarzgeld ist, wie Geldwäsche daraus legales Geld macht und warum man darauf gerne Steuern zahlt.

5. Zündwarensteuer und Zündwarenmonopol – Fazit

Was wir aus der Geschichte der Zündwarensteuer und des Zündwarenmonopols lernen können ist, dass in Zeiten großen Finanzbedarfs der Staat oft auf die Einführung besonderer Steuern oder anderer Einnahmequellen verfällt. Dies war in Frankreich nach dem Ende des Deutsch-Französischen Krieges von 1870/1871 ebenso der Fall wie bei der Einführung einer Zündwarensteuer in den USA zu Beginn des dortigen Bürgerkriegs oder in Deutschlands aufrüstendem Kaiserreich beziehungsweise in der kriegsgebeutelten Weimarer Republik. Sobald eine Steuerquelle aber versiegt und sich der Verwaltungsaufwand zu ihrer Erhebung kaum mehr lohnt, entfällt eine Steuer dann auch meist wieder.

Es zeigt aber auch, dass besonders zielstrebige Unternehmer einen enormen Einfluss auf Regierungen ausüben können – und das sogar unabhängig davon wie seriös sie ihren bisherigen Erfolg zu untermauern vermögen. Was dereinst ein Ivar Kreuger war, ist heute mit einem René Benko vergleichbar, wenn auch in unterschiedlichen Größenordnungen. Eine weitere Parallele: beide haben sich in ihren Unternehmungen auf ein zu ihrer jeweiligen Zeit äußerst gefragtes Wirtschaftsgut konzentriert. Die preislichen Unterschiede zwischen den Streichhölzern des Schweden und den Immobilien des Österreichers mögen zwar gewaltig sein, der Effekt ist aber im Grunde ähnlich. Offenbar haben Vertreter aus Wirtschaft und Politik nur wenig aus der Geschichte gelernt. Auch dies ist eine Erkenntnis, wenn auch keine überraschende.

Steuerberater für internationales Steuerecht

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung zum internationalen Steuerrecht spezialisiert. Beim internationalen Vergleich der Vor- und Nachteile des deutschen Steuerrechts schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

Internationales Steuerrecht – Privat

- Informationen zum Steuerrecht in ausländischen Steuerregimen (zum Beispiel Isle of Man, Italien, Uruguay)

- Entwicklung von Maßnahmen zur Vermeidung der Wegzugsteuer

- Unterstützung in steuerlichen Streitfragen auf Grundlage der EU-Schiedskonvention

- Empfehlungen zur Verbesserung der steuerlichen Situation im Ausland (zum Beispiel bei Rentenbezug)

Internationales Steuerrecht – Unternehmen

- Erzielung von Steuervorteilen durch Gründung von Unternehmen im Ausland

- Beratung und Betreuung beim Ansatz von internationalen Verrechnungspreisen

- Entwicklung steuerlicher Gestaltungsmodelle im internationalen Steuerrecht

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln und Bonn gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz:

Lehrauftrag für Spezialgebiete des Steuerrechts

Unsere besonderen Expertisen für Verfahrensrecht werden auch durch die FOM Hochschule bestätigt. Steuerberater Christoph Juhn wurde dort zum Lehrbeauftragten für Steuerrecht berufen und lehrt seit dem Wintersemester 2013 die Veranstaltung „Spezialgebiete des Steuerrechts – Verfahrensrecht II“. Das vorlesungsbegleitende Skript stellen wir Ihnen hier gerne vorab als Information zum kostenlosen Download zur Verfügung:

Die Geschichte der Erbschaftsteuer und Schenkungsteuer in der Bundesrepublik verlief zunächst relativ konstant. Doch spätestens seit der Wiedervereinigung nahm die Zahl an Gesetzesänderungen massiv zu. So gab es im Prinzip nur eine große Steuererhöhung, der eine Vielzahl an Maßnahmen gegenüberstehen, die für Steuererleichterungen sorgten. Insbesondere in Bezug auf Betriebsvermögen gab es zahlreiche Ansätze, um die Besteuerung möglichst gering zu halten. Gleichzeitig knüpfte der Gesetzgeber die gewährten Steuererleichterungen an Bedingungen, die den Fortbestand vererbter oder geschenkter Unternehmen sicherstellen sollten (zum Beispiel Berücksichtigung begünstigten Betriebsvermögens, Verschonungsbedarfsprüfung).

Unser Video: Keine Erbschaftsteuer bei großen Vermögen

In diesem Video erklären wir, wie Multimillionäre ihr Unternehmensvermögen steuerfrei übertragen.

Inhaltsverzeichnis

1. Geschichte der Erbschaftsteuer und Schenkungsteuer – Einleitung

Die Besteuerung von Vermögensübertragungen ist eine der ältesten der Welt. Schon die Sumerer kannten eine Erbschaftsteuer, später auch die antiken Ägypter und Römer. In Europa kam eine solche Abgabe aber erst in der Neuzeit auf, zuerst in Schweden, dann in den Niederlanden und bald darauf in einigen deutschen Landen. Von dort verbreitete sie sich schließlich über den ganzen Kontinent und darüber hinaus. Sie wurde somit zu einem festen Bestandteil des modernen Steuerrechts. Seitdem hat man die Erbschaftsteuer um die Komponente Schenkungsteuer ergänzt, zur steuerlichen Gleichbehandlung vorweggenommener Erbschaften. Deshalb werden wir in unserer vorliegenden Betrachtung zur Geschichte der Erbschaftsteuer auch die Schenkungsteuer selbstverständlich mit einbeziehen.

2. Einführung der Erbschaftsteuer und Schenkungsteuer in der BRD

Nach dem zweiten Weltkrieg verfügten die Besatzungsmächte, die zur Finanzierung ihrer Kriegsanstrengungen in den vergangenen Jahren ihre Erbschaft- und Schenkungsteuer auf 65 % (Großbritannien) und sogar auf 75 % (USA) angehoben hatten, dass auch die Deutschen deutlich mehr als die bisher 15 % an Erbschaftsteuer zahlen sollten. 1946 hoben sie daher den Steuersatz kräftig auf 60 % an. Doch schon 1949 stutzte die neue Regierung unter Konrad Adenauer die Steuer auf 38 %.

In der noch jungen Bundesrepublik fand die Besteuerung von Vermögensübertragungen noch nach altem Reichsrecht statt. Erst 1955 führte der Gesetzgeber in Deutschland (West) eine neue gesetzliche Grundlage zur Besteuerung von Vermögensübertragungen ein. Sie setzte somit die 1906 im Kaiserreich allgemein etablierte Steuer fort.

Früher waren Übertragungen von Vermögen auf Ehegatten und Kinder von der Besteuerung zeitweise ausgenommen gewesen. Doch die neue Gesetzeslage 1955 unterwarf auch solche Sachverhalte der Steuer. Allerdings galten für sie deutlich günstigere Steuerklassen und Freibeträge. Seitdem hängen Steuerklassen und Freibeträge nämlich vom Verwandtschaftsgrad zwischen Überträger und Empfänger ab. Außerdem waren schon damals die Steuersätze in den drei Steuerklassen progressiv gestaffelt. Was 1955 aber ebenfalls bedeutend war, war die Reduzierung des Steuersatzes auf 15 %.

Haben Sie Fragen zum Erbschaft- und Schenkungsteuerrecht?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

3. Erste Steuererhöhung in der Geschichte der Erbschaftsteuer der BRD

Ähnlich wie die Einkommensteuer blieb auch die Erbschaftsteuer und Schenkungsteuer in Deutschland über viele Jahre im Wesentlichen unverändert. Doch 1974 gab es eine von der SPD-geführten Regierung eingeleitete Neuausrichtung. So erhöhte man den Steuersatz für nahe Angehörige, also Ehepartner und Kinder, auf 35 %. Das klingt auf den ersten Blick nach einer gewaltigen Erhöhung, doch galt dies nur für sehr vermögende Personenkreise. Denn gleichzeitig mit der Erhöhung des Steuersatzes stieg auch der Freibetrag stark an und zwar von DM 10 Millionen um den Faktor zehn auf DM 100 Millionen. Aus dem Finanzbericht von 1975 geht hervor, dass mit dieser Steuererhöhung Mehreinnahmen der Länder in Höhe von DM 112 Millionen zu verzeichnen waren.

4. Geschichte der Erbschaftsteuer: Förderung von Kultur und Wissenschaft

1990 setzte sich die Bundesregierung dafür ein, dass Erben oder beschenkte Personen, die ihr erhaltenes Vermögen innerhalb eines Jahres auf eine gemeinnützige Stiftung zur Förderung von Kunst, Kultur oder Wissenschaft übertrugen, keine Erbschaftsteuer zu zahlen brauchten. Übrigens gilt dies auch dann, wenn man das Vermögen dem Bund oder einem Bundesland überlässt. Tatsächlich besteht das Gesetz bis heute (§ 29 Absatz 1 Nummer 4 ErbStG).

5. Geschichte der Erbschaftsteuer: begünstigtes Betriebsvermögen

Mit der Zeit stellte sich heraus, dass die Erbschaftsteuer und Schenkungsteuer bei der Übertragung von Betriebsvermögen zu einer erheblichen Belastung werden konnte, die den Fortbestand von Unternehmen in Gefahr zu bringen vermochte. Daher hatte man sich 1993 darauf verständigt, dass es für Betriebsvermögen abweichende Regelungen geben sollte. So führte man damals in § 13 ErbStG einen neuen Absatz 2a ein.

Kernelement war ein erhöhter Freibetrag von DM 500.000 zur Erbschaftsteuer, der auch für land- und forstwirtschaftliche Betriebe gelten sollte. Bei einer Schenkung musste sich die übernehmende Person dazu verpflichten, dass der Freibetrag auch auf eine spätere Erbschaft anzurechnen war. Lagen außerdem mehrere Erwerber vor, musste man damals den Freibetrag aufteilen. Und schon zu der Zeit konnte man den Freibetrag nur einmal alle zehn Jahre nutzen. Außerdem schuf man bereits damals eine Sperrfrist von fünf Jahren, innerhalb der eine Übertragung des steuerbegünstigt erhaltenen Betriebsvermögens zu einer rückwirkenden Besteuerung führte, wenn bestimmte Bedingungen unerfüllt blieben. In diesem Fall unterlag auch der zuvor gewährte Freibetrag der Besteuerung. Zudem galt die Regelung auch im Falle einer Liquidation.

Was der Gesetzgeber ab 1994 ebenfalls neu ins Erbschaft- und Schenkungsteuerrecht einführte, war der Ausschluss der Anerkennung von rückwirkend vereinbarten Zugewinngemeinschaften.

Schenkungsteuer: Gesetzeslücke erkennen und nutzen

In diesem Video erklären wir, wie man auf Grundlage eines neuen Gerichtsurteils mit einer KGaA Vermögen steuerfrei übertragen kann.

6. Geschichte der Erbschaftsteuer und Schenkungsteuer: Reform von 1997

6.1. Neufassung des § 13 ErbStG

Doch die Änderungen, die man 1994 einführte, waren wohl unzureichend. Denn mit dem Jahressteuergesetz 1997 standen weitere umfangreiche Anpassungen zur Erbschaft- und Schenkungsteuer an. So unterwarf man § 13 ErbStG einer kompletten Neufassung. Darin war dann ein Freibetrag für Hausrat in Höhe von DM 80.000 (Steuerklasse I) beziehungsweise DM 20.000 (Steuerklassen II und III) vorgesehen. Für andere bewegliche Gegenstände konnte man in der Steuerklasse I DM 20.000 ansetzen. Außerdem war der Erwerb durch Eltern oder Großeltern neu geregelt worden. Sie erhielten einen Freibetrag von DM 80.000. Allerdings galt dieser Freibetrag nur unter Anrechnung ihres übrigen Vermögens. Wurde dieser Wert überschritten, blieb unter Umständen ein Anteil steuerfrei.

Gute Nachrichten gab es für erbende und beschenkte Personen, wenn sie unentgeltlich Pflege an einen Erblasser oder Schenker geleistet hatten. Selbiges galt auch für die Gewährung von Unterhalt. In diesen Fällen konnte man nämlich DM 10.000 als Freibetrag ansetzen.

6.2. Begünstigung von Betriebsvermögen

Im Zuge der Neufassung des § 13 ErbStG führte man den neuen § 13a ErbStG ein. Damit hat man die Regelungen zu begünstigtem Betriebsvermögen separat in einem eigenen Paragraphen untergebracht. Dabei gab es eine kleine Ergänzung zu den bisherigen Regelungen. So sollte eine rückwirkende Besteuerung nun auch dann stattfinden, wenn innerhalb der fünfjährigen Sperrfrist mehr als DM 100.000 entnommen wurden.

6.3. Weitere Änderungen an Steuerklassen und Freibeträgen

Umfangreiche Änderungen führte man weiterhin mit den in Neufassung aufgelegten § 14 bis 17 und 19 ErbStG ein. § 14 ErbStG sah nun neue Regelungen zu multiplen Erwerbern von der gleichen Person innerhalb eines Zeitraums von zehn Jahren vor. § 15 ErbStG fasste die Steuerklassen I bis III neu, sodass Steuerklasse II nun Eltern und Großeltern bei Schenkungen sowie Geschwister und deren Abkömmlinge ebenso wie Schwiegereltern und Schwiegerkinder, Stiefeltern und geschiedene Ehepartner berücksichtigte. Und § 16 ErbStG hielt nun neue Freibeträge bereit:

| Personenkreis (Steuerpflichtige) | Freibetrag |

| Ehegatten | DM 600.000 |

| Kinder und Enkelkinder | DM 400.000 |

| übrige Personen Steuerklasse I | DM 100.000 |

| Personen Steuerklasse II | DM 20.000 |

| Personen Steuerklasse III | DM 10.000 |

Ergänzend nahm § 17 ErbStG neue Regelungen zu Versorgungsfreibeträgen auf. Im Erbfall erhielten Ehegatten dabei DM 500.000 zugesprochen. Für Kinder war ein altersabhängiger besonderer Versorgungsfreibetrag vorgesehen:

| Alter | Versorgungsfreibetrag |

| bis 5 Jahre | DM 100.000 |

| bis 10 Jahre | DM 80.000 |

| bis 15 Jahre | DM 60.000 |

| bis 20 Jahre | DM 40.000 |

| bis 27 Jahre | DM 20.000 |

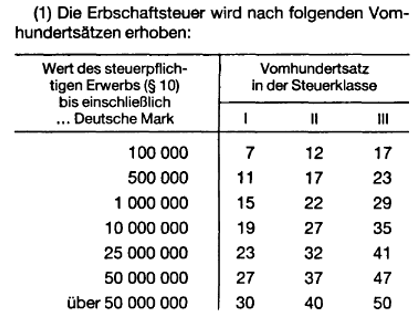

Und da man schon die umfangreichsten Änderungen in der Geschichte der Erbschaftsteuer und Schenkungsteuer vornahm, sollten auch die Steuersätze ein neues Kleid erhalten. Diese setzte man in der Neufassung des § 19 ErbStG wie folgt fest:

Weitere Änderungen gab es durch Einführung eines neuen § 19a ErbStG, Neufassung der §§ 27, 36, 37 und 37a ErbStG und Aufhebung des § 39 ErbStG, der auf die Besteuerung in den neuen Bundesländern bis dahin Anwendung fand (Steuerverschonung). Flankiert hat der Gesetzgeber diese umfassende Reform selbstverständlich durch entsprechende Begleitänderungen in der ErbStDV.

Fachberatung für grenzüberschreitende Steuersachverhalte, auch im Erbschaft- und Schenkungsteuerrecht

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

7. Geschichte der Erbschaftsteuer: Steuerentlastungsgesetz 1999/2000/2002

Offenbar bestand weiterhin legislativer Handlungsbedarf. Denn schon wenige Jahre später fasste der Gesetzgeber Teile des ErbStG neu. Diesmal betraf es die §§ 3, 7, 9, 13a, 15, 19a und 20 ErbStG. Hier wurden unter anderem Normen zur steuerlichen Behandlung von GmbH-Anteilen an Gesellschaft und Gesellschafter bei Erbschaften und die Übertragung von Vermögen auf Stiftungen neu definiert. Auch zu Vorschriften zur Steuerschuldnerschaft gab es neue Vorschriften.

8. Geschichte der Erbschaftsteuer: BVerfG verlangt weitere Änderungen

Das Bundesverfassungsgericht hatte ein Urteil über die Ungleichbehandlung von Immobilienvermögen und anderen Vermögensarten gefällt und dabei festgestellt, dass die Ungleichbehandlung einen Verstoß darstellt. Also musste der Gesetzgeber das ErbStG in dieser Hinsicht nachbessern. Diesmal war aber auch das BewG betroffen, das ja stets das Erbschaft- und Schenkungsteuerrecht flankierte. So fand nun die Bewertung von Immobilien mit ihrem Verkehrswert statt. Bei der Übertragung von selbstgenutztem Wohneigentum auf die eigenen Kinder führte man zudem eine Größenbeschränkung auf 200 m2 ein.

Jedenfalls hatte man bei der Gelegenheit die Freibeträge nun in Euro angegeben:

| Personenkreis (Steuerpflichtige) / Vermögensgegenstände | Freibetrag |

| Ehegatten / eingetragene Lebenspartner | EUR 500.000 |

| Kinder | EUR 400.000 |

| Enkel | EUR 200.000 |

| Hausrat (Steuerklasse I) | EUR 41.000 |

| Steuerklasse III | EUR 20.000 |

| andere bewegliche Vermögensgegenstände | EUR 12.000 |

Außerdem setzte man die Steuersätze in den Steuerklassen I bis III neu fest:

Neben der allgemeinen Steuererhöhung von 1974 stellt dies eine weitere, wenn auch einmalige Steuererhöhung dar, die allerdings nur die Steuerklassen II und III betraf. Die Steuersätze in der Steuerklasse I blieben hingegen unverändert.

Und da man schon dabei war, sind auch in anderen Bereichen des Erbschaft- und Schenkungsteuerrechts Änderungen eingeflossen. So fand nun der Güterstand der Zugewinngemeinschaft bei Erbschaften ebenso Berücksichtigung wie auch Vermächtnisse. Außerdem hat man die Bedingungen zur Steuerbefreiung von Betriebsvermögen nachgeschärft.

9. Geschichte der Erbschaftsteuer: Wachstumsbeschleunigungsgesetz 2009

Nur ein Jahr später folgte die nächste Korrektur zum Erbschaft- und Schenkungsteuerrecht. Und zwar reduzierte man die Steuersätze zur Steuerklasse II. Aber auch zur Entlastung von Betriebsvermögen justierte der Gesetzgeber das Gesetz nach. Nun war eine Steuerbefreiung zu 85 % bei einer Sicherung der Lohnsumme von 400 % bereits nach nur fünf Jahren ausreichend. Für eine komplette Befreiung musste innerhalb von sieben Jahren eine Lohnsumme von 700 % vorliegen.

10. Geschichte der Erbschaftsteuer: Bayerns Sonderweg 2017

Erneut war ein Urteil des BVerfG Anlass für gezielte Nachbesserungen zum Erbschaft- und Schenkungsteuerrecht. Diesmal betraf es die Regelungen zur Besteuerung von Betriebsvermögen der §§ 13a und 13b ErbStG, die im Widerspruch zum Artikel 3 Absatz 1 GG standen. Dazu hatte der Gesetzgeber bis Ende Juni 2016 Zeit erhalten. Doch erst im Juni 2017 kam es per Ländererlass zu einer Neuregelung. Das Besondere an diesem Ländererlass war, dass er diesmal anders als die sonst „gleichlautenden“ nun ein „koordinierter“ war. Der Grund hierfür war, dass der Freistaat Bayern weitere Begünstigungen beabsichtigte. Doch schon im November 2017 scherte Bayern teilweise wieder ein.

Weiterhin hat man zu jener Zeit auch die Verschonungsbedarfsprüfung von Vermögen über den bisherigen Schwellenwert von EUR 26 Millionen hinaus eingeführt (§ 28a ErbStG). Diesen Ansatz kann man relativ leicht dazu nutzen, um Erbschaft- oder Schenkungsteuer komplett zu vermeiden, wie man am Beispiel der Übertragung von Axel Springer-Aktien auf Matthias Döpfner nachvollziehen konnte.

Damit ist die Geschichte der Erbschaftsteuer und Schenkungsteuer in der Bundesrepublik im Wesentlichen zu Ende erzählt. Seit 2017 fanden zwar noch weitere Änderungen zu den Gesetzestexten Eingang in das ErbStG, doch handelt es sich dabei lediglich um Präzisierungen oder neue Formulierungen, die keine wesentliche Veränderung an der bisherigen Besteuerung herbeiführten.

Friede Springer schenkt EUR 1 Mrd. – steuerfrei!

In diesem Video erklären wir, wie Matthias Döpfner Anteile an der Axel Springer SE im Wert von EUR 1 Mrd. steuerfrei geschenkt bekam.

11. Geschichte der Erbschaftsteuer und Schenkungsteuer – Fazit

Die Geschichte der Erbschaftsteuer und Schenkungsteuer in der BRD weist in einem Punkt eine starke Parallele zu jener der Einkommensteuer und der Vermögensteuer auf. Denn in den Anfangsjahren der Bundesrepublik, nachdem die Gesetze eingeführt wurden, gab es für viele Jahre keine bedeutenden Änderungen. Je mehr wir unsere Betrachtung aber auf die Gegenwart richten, desto öfter muss man teils auch umfangreiche Veränderungen konstatieren. Einerseits hat der Gesetzgeber diverse Steuererleichterungen seit der Wiedervereinigung eingeführt. Andererseits mussten aber auch Normen, die das BVerfG verfassungsrechtlich beanstandete, eine neue, verfassungskonforme Form finden. Jedenfalls kommt es mittlerweile jährlich zu meist kleineren Änderungen am bestehenden Gesetzestext.

Was ebenfalls auffällt, ist, dass es in der Geschichte der deutschen Erbschaftsteuer und Schenkungsteuer im Grunde nur eine einzige deutliche, allgemeine Steuererhöhung gab. Diese fand 1974 statt. Man kann also annehmen, dass bisher alle Bundesregierungen die Absenkung der Steuer für geboten hielten und eine Anhebung ablehnten. Neben den bereits genannten Gründen, die Steuererleichterungen begründeten, sind auch die Stärkung des Wirtschaftsstandorts Deutschland, die Sicherung von Arbeitsplätzen und die Kompensierung von Steuererhöhungen bei anderen Steuern (zum Beispiel der Einkommensteuer) relevant. Mit Gewissheit kann man aber auch eine ordentliche Portion Ideologie bei der Umsetzung parteipolitischer Agenden annehmen.

Steuerberater für Erbschaft- und Schenkungsteuerrecht

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung zur Erbschaftsteuer und Schenkungsteuer spezialisiert. Bei der Optimierung zukünftiger Steuern auf die Übertragung von Vermögenswerten schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

Erbschaft/Schenkung

- Vermeidung der Schenkungsteuer mittels einer KGaA

- Informationen über Freibeträge, Steuerklassen und Anzeigepflichten

- Erstellung von Erbschaftsteuererklärungen

- Empfehlungen zur Errichtung von Familienstiftungen im In- und Ausland

- Beratung zu den vielfältigen Risiken im internationalen Erbschaftsteuerrecht

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln und Bonn gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz:

Fachreferent beim Steuerberaterverband für Erbschaft- und Schenkungsteuer

Seit 2014 sind die Partner unserer Kanzlei regelmäßige Fachreferenten des Steuerberaterverbands Köln. Dabei besuchen circa 1.500 Steuerberater pro Jahr unsere Seminare. Wegen der hohen Nachfrage stellen wir Ihnen unsere Präsentation zu „Gestaltungsmöglichkeiten bei der Erbschaftsteuer und Schenkungsteuer“ gerne kostenlos zum Download zur Verfügung:

Kryptowährungen wie Bitcoin und Ethereum erfreuen sich neben der Verwendung als Zahlungsmittel auch als Geldanlage einer großen Beliebtheit. Gleichzeitig können beim Investment in verschiedene Coins aber auch Verluste entstehen. Sie resultieren aus der Veräußerung der Kryptowährungen zu einem Preis, der unter den Anschaffungskosten liegt. Entsprechende Verluste aus Kryptowährungen können steuerlich unter den Voraussetzungen des § 23 EStG mit positiven Erträgen (Gewinnen) verrechnet werden.

Unser Video: Besteuerung von Kryptowährungen

In diesem Video gehen wir auf die Grundlagen der Besteuerung von Einkünften aus Kryptowährungen aller Art ein.

Inhaltsverzeichnis

1. Grundsatz: Wie entstehen Verluste aus Kryptowährungen?

Verluste aus Kryptowährungen resultieren regelmäßig aus dem Verkauf zu einem Preis, der unter den damaligen Anschaffungskosten liegt. Denn anders als beispielsweise Immobilien, gehören Kryptowährungen nicht zu den abnutzbaren Wirtschaftsgütern. Vorschriften über die Abschreibung von Vermögenswerten, wie sie insbesondere mit § 7 EStG gelten, finden auf Bitcoin und Co. daher keine Anwendung. Sie können damit auch keinen Verlust verursachen.

Laufende Verluste können allerdings beim sogenannten Lending, also der Überlassung von Kryptowährungen an Dritte, entstehen. Diese Einkünfte fallen unter § 22 Nummer 3 EStG, wobei bei der Berechnung die Werbungskosten von den Einnahmen abzuziehen sind. Übersteigen die Ausgaben dabei die Einnahmen, entstehen negative sonstige Einkünfte im Sinne des Steuerrechts. Sie unterliegen nicht der allgemeinen Verlustverrechnung, sondern können nur mit positiven Einkünften des vorangegangenen oder der folgenden Veranlagungszeiträume verrechnet werden (§ 22 Nummer 3 Satz 3 und 4 EStG).

Zu diesen und vielen weiteren Fragen nimmt das Bundesfinanzministerium (BMF) im Schreiben vom 10.05.2022 umfassend Stellung. Demnach gelten Kryptowährungen als „sonstige Wirtschaftsgüter“ im Sinne des § 23 Absatz 1 Satz 1 Nummer 2 EStG. Gewinne und Verluste aus dem Verkauf sind daher entweder steuerlich unbeachtlich oder, analog zu Immobilien, bei der Steuerfestsetzung zu berücksichtigen.

2. Private Veräußerungsverluste beim Verkauf von Kryptowährungen und Token

Bei Verlusten aus Kryptowährungen, die durch den Verkauf entsprechender Coins entstehen, ist zwischen zwei Nutzungsarten der entsprechenden Währung zu unterscheiden:

- Die Kryptowährung wurde in der Zeit zwischen Anschaffung und Veräußerung ausschließlich als Investment gehalten. Der Steuerpflichtige hat mit den Coins keine Einkünfte, zum Beispiel durch Lending, erzielt

- Die Coins wurden zwischen Anschaffung und Veräußerung ganz oder teilweise genutzt, um Einkünfte zu erzielen

Die Art der Nutzung hat maßgeblichen Einfluss auf die Frage, ob und in welchem Umfang ein Verlust zum Ansatz kommen kann.

Haben Sie Fragen zur Besteuerung von Kryptowährungen und sonstigen Coins?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren persönlichen Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

2.1. Keine wirtschaftliche Nutzung oder Verwertung der Kryptowährung

Wurden die jeweiligen Coins zwischen Kauf und Verkauf ausschließlich als Geldanlage oder Zahlungsmittel genutzt, ist davon auszugehen, dass keine wirtschaftliche Nutzung stattfand. Entsprechende Verluste aus Kryptowährungen sind dann nur steuerlich zu berücksichtigen, wenn zwischen Kaufs- und Verkaufszeitpunkt maximal ein Jahr liegt. Ist der Zeitraum größer, unterliegen weder Gewinne noch Verluste der Besteuerung.

Beispiele:

- A hat 2021 Bitcoins für insgesamt EUR 80.000 erworben. Im Jahr 2023 entscheidet er sich für die Veräußerung sämtlicher Coins. Er erzielt hier einen Verkaufserlös in Höhe von EUR 50.000, macht also einen Verlust von EUR 30.000. Dieser ist steuerlich unbeachtlich, da der Zeitraum zwischen Anschaffung und Veräußerung größer als ein Jahr ist

- A hat im Januar 2022 50 Einheiten Ethereum erworben und diese Mitte desselben Jahres mit einem Verlust von EUR 20.000 wieder veräußert. Dieser Verlust ist, da der Verkauf innerhalb eines Jahres erfolgte, zu berücksichtigen

Ergibt sich ein berücksichtigungsfähiger Verlust, erfolgt eine gesonderte Feststellung nach § 23 Absatz 3 Satz 7 und 8 EStG. Diese Verluste aus Kryptowährungen sind allerdings ausschließlich mit Gewinnen, die im Vorjahr oder die in den folgenden Jahren aus privaten Veräußerungsgeschäften erzielt werden, verrechenbar. Die entsprechende Feststellung des Finanzamtes wirkt dabei unbegrenzt in die Zukunft.

Wichtig: Es ist nicht erforderlich, dass vergangene oder zukünftige Gewinne nach § 23 EStG ebenfalls aus dem Verkauf von Kryptowährungen stammen. Vielmehr lassen sich Kryptoverluste auch mit Gewinnen aus der Veräußerung von Immobilien und anderen Wirtschaftsgütern verrechnen.

2.2. Wirtschaftliche Nutzung der Kryptowährung im Haltezeitraum

Wurde die Kryptowährung zwischen Kauf und Verkauf zur Einkunftserzielung, zum Beispiel beim Lending, genutzt, verlängert sich die Haltefrist auf 10 Jahre. Eine steuerfreie Veräußerung der Coins ist dann also nur möglich, wenn zwischen Anschaffung und Veräußerung mindestens zehn Jahre liegen. Entsprechendes gilt allerdings auch für Verluste, sodass hier ebenfalls der gesamte 10-Jahres-Zeitraum betrachtet wird.

Beispiel: A hat im Jahr 2021 Kryptowährungen erworben, diese anschließend für Lending eingesetzt und hierfür eine Vergütung erhalten. Im Jahr 2024 entscheidet er sich nun für den Verkauf seiner gesamten Coins, wobei hier ein Verlust von EUR 60.000 entsteht.