Geschichte der Erbschaftsteuer und Schenkungsteuer in der BRD

Die Geschichte der Erbschaftsteuer und Schenkungsteuer in der Bundesrepublik verlief zunächst relativ konstant. Doch spätestens seit der Wiedervereinigung nahm die Zahl an Gesetzesänderungen massiv zu. So gab es im Prinzip nur eine große Steuererhöhung, der eine Vielzahl an Maßnahmen gegenüberstehen, die für Steuererleichterungen sorgten. Insbesondere in Bezug auf Betriebsvermögen gab es zahlreiche Ansätze, um die Besteuerung möglichst gering zu halten. Gleichzeitig knüpfte der Gesetzgeber die gewährten Steuererleichterungen an Bedingungen, die den Fortbestand vererbter oder geschenkter Unternehmen sicherstellen sollten (zum Beispiel Berücksichtigung begünstigten Betriebsvermögens, Verschonungsbedarfsprüfung).

Unser Video: Keine Erbschaftsteuer bei großen Vermögen

In diesem Video erklären wir, wie Multimillionäre ihr Unternehmensvermögen steuerfrei übertragen.

Inhaltsverzeichnis

1. Geschichte der Erbschaftsteuer und Schenkungsteuer – Einleitung

Die Besteuerung von Vermögensübertragungen ist eine der ältesten der Welt. Schon die Sumerer kannten eine Erbschaftsteuer, später auch die antiken Ägypter und Römer. In Europa kam eine solche Abgabe aber erst in der Neuzeit auf, zuerst in Schweden, dann in den Niederlanden und bald darauf in einigen deutschen Landen. Von dort verbreitete sie sich schließlich über den ganzen Kontinent und darüber hinaus. Sie wurde somit zu einem festen Bestandteil des modernen Steuerrechts. Seitdem hat man die Erbschaftsteuer um die Komponente Schenkungsteuer ergänzt, zur steuerlichen Gleichbehandlung vorweggenommener Erbschaften. Deshalb werden wir in unserer vorliegenden Betrachtung zur Geschichte der Erbschaftsteuer auch die Schenkungsteuer selbstverständlich mit einbeziehen.

2. Einführung der Erbschaftsteuer und Schenkungsteuer in der BRD

Nach dem zweiten Weltkrieg verfügten die Besatzungsmächte, die zur Finanzierung ihrer Kriegsanstrengungen in den vergangenen Jahren ihre Erbschaft- und Schenkungsteuer auf 65 % (Großbritannien) und sogar auf 75 % (USA) angehoben hatten, dass auch die Deutschen deutlich mehr als die bisher 15 % an Erbschaftsteuer zahlen sollten. 1946 hoben sie daher den Steuersatz kräftig auf 60 % an. Doch schon 1949 stutzte die neue Regierung unter Konrad Adenauer die Steuer auf 38 %.

In der noch jungen Bundesrepublik fand die Besteuerung von Vermögensübertragungen noch nach altem Reichsrecht statt. Erst 1955 führte der Gesetzgeber in Deutschland (West) eine neue gesetzliche Grundlage zur Besteuerung von Vermögensübertragungen ein. Sie setzte somit die 1906 im Kaiserreich allgemein etablierte Steuer fort.

Früher waren Übertragungen von Vermögen auf Ehegatten und Kinder von der Besteuerung zeitweise ausgenommen gewesen. Doch die neue Gesetzeslage 1955 unterwarf auch solche Sachverhalte der Steuer. Allerdings galten für sie deutlich günstigere Steuerklassen und Freibeträge. Seitdem hängen Steuerklassen und Freibeträge nämlich vom Verwandtschaftsgrad zwischen Überträger und Empfänger ab. Außerdem waren schon damals die Steuersätze in den drei Steuerklassen progressiv gestaffelt. Was 1955 aber ebenfalls bedeutend war, war die Reduzierung des Steuersatzes auf 15 %.

Haben Sie Fragen zum Erbschaft- und Schenkungsteuerrecht?

Unsere Kanzlei hat sich hierauf besonders spezialisiert. Vereinbaren Sie jetzt Ihren Beratungstermin mit unseren Steuerberatern und Rechtsanwälten:

3. Erste Steuererhöhung in der Geschichte der Erbschaftsteuer der BRD

Ähnlich wie die Einkommensteuer blieb auch die Erbschaftsteuer und Schenkungsteuer in Deutschland über viele Jahre im Wesentlichen unverändert. Doch 1974 gab es eine von der SPD-geführten Regierung eingeleitete Neuausrichtung. So erhöhte man den Steuersatz für nahe Angehörige, also Ehepartner und Kinder, auf 35 %. Das klingt auf den ersten Blick nach einer gewaltigen Erhöhung, doch galt dies nur für sehr vermögende Personenkreise. Denn gleichzeitig mit der Erhöhung des Steuersatzes stieg auch der Freibetrag stark an und zwar von DM 10 Millionen um den Faktor zehn auf DM 100 Millionen. Aus dem Finanzbericht von 1975 geht hervor, dass mit dieser Steuererhöhung Mehreinnahmen der Länder in Höhe von DM 112 Millionen zu verzeichnen waren.

4. Geschichte der Erbschaftsteuer: Förderung von Kultur und Wissenschaft

1990 setzte sich die Bundesregierung dafür ein, dass Erben oder beschenkte Personen, die ihr erhaltenes Vermögen innerhalb eines Jahres auf eine gemeinnützige Stiftung zur Förderung von Kunst, Kultur oder Wissenschaft übertrugen, keine Erbschaftsteuer zu zahlen brauchten. Übrigens gilt dies auch dann, wenn man das Vermögen dem Bund oder einem Bundesland überlässt. Tatsächlich besteht das Gesetz bis heute (§ 29 Absatz 1 Nummer 4 ErbStG).

5. Geschichte der Erbschaftsteuer: begünstigtes Betriebsvermögen

Mit der Zeit stellte sich heraus, dass die Erbschaftsteuer und Schenkungsteuer bei der Übertragung von Betriebsvermögen zu einer erheblichen Belastung werden konnte, die den Fortbestand von Unternehmen in Gefahr zu bringen vermochte. Daher hatte man sich 1993 darauf verständigt, dass es für Betriebsvermögen abweichende Regelungen geben sollte. So führte man damals in § 13 ErbStG einen neuen Absatz 2a ein.

Kernelement war ein erhöhter Freibetrag von DM 500.000 zur Erbschaftsteuer, der auch für land- und forstwirtschaftliche Betriebe gelten sollte. Bei einer Schenkung musste sich die übernehmende Person dazu verpflichten, dass der Freibetrag auch auf eine spätere Erbschaft anzurechnen war. Lagen außerdem mehrere Erwerber vor, musste man damals den Freibetrag aufteilen. Und schon zu der Zeit konnte man den Freibetrag nur einmal alle zehn Jahre nutzen. Außerdem schuf man bereits damals eine Sperrfrist von fünf Jahren, innerhalb der eine Übertragung des steuerbegünstigt erhaltenen Betriebsvermögens zu einer rückwirkenden Besteuerung führte, wenn bestimmte Bedingungen unerfüllt blieben. In diesem Fall unterlag auch der zuvor gewährte Freibetrag der Besteuerung. Zudem galt die Regelung auch im Falle einer Liquidation.

Was der Gesetzgeber ab 1994 ebenfalls neu ins Erbschaft- und Schenkungsteuerrecht einführte, war der Ausschluss der Anerkennung von rückwirkend vereinbarten Zugewinngemeinschaften.

Schenkungsteuer: Gesetzeslücke erkennen und nutzen

In diesem Video erklären wir, wie man auf Grundlage eines neuen Gerichtsurteils mit einer KGaA Vermögen steuerfrei übertragen kann.

6. Geschichte der Erbschaftsteuer und Schenkungsteuer: Reform von 1997

6.1. Neufassung des § 13 ErbStG

Doch die Änderungen, die man 1994 einführte, waren wohl unzureichend. Denn mit dem Jahressteuergesetz 1997 standen weitere umfangreiche Anpassungen zur Erbschaft- und Schenkungsteuer an. So unterwarf man § 13 ErbStG einer kompletten Neufassung. Darin war dann ein Freibetrag für Hausrat in Höhe von DM 80.000 (Steuerklasse I) beziehungsweise DM 20.000 (Steuerklassen II und III) vorgesehen. Für andere bewegliche Gegenstände konnte man in der Steuerklasse I DM 20.000 ansetzen. Außerdem war der Erwerb durch Eltern oder Großeltern neu geregelt worden. Sie erhielten einen Freibetrag von DM 80.000. Allerdings galt dieser Freibetrag nur unter Anrechnung ihres übrigen Vermögens. Wurde dieser Wert überschritten, blieb unter Umständen ein Anteil steuerfrei.

Gute Nachrichten gab es für erbende und beschenkte Personen, wenn sie unentgeltlich Pflege an einen Erblasser oder Schenker geleistet hatten. Selbiges galt auch für die Gewährung von Unterhalt. In diesen Fällen konnte man nämlich DM 10.000 als Freibetrag ansetzen.

6.2. Begünstigung von Betriebsvermögen

Im Zuge der Neufassung des § 13 ErbStG führte man den neuen § 13a ErbStG ein. Damit hat man die Regelungen zu begünstigtem Betriebsvermögen separat in einem eigenen Paragraphen untergebracht. Dabei gab es eine kleine Ergänzung zu den bisherigen Regelungen. So sollte eine rückwirkende Besteuerung nun auch dann stattfinden, wenn innerhalb der fünfjährigen Sperrfrist mehr als DM 100.000 entnommen wurden.

6.3. Weitere Änderungen an Steuerklassen und Freibeträgen

Umfangreiche Änderungen führte man weiterhin mit den in Neufassung aufgelegten § 14 bis 17 und 19 ErbStG ein. § 14 ErbStG sah nun neue Regelungen zu multiplen Erwerbern von der gleichen Person innerhalb eines Zeitraums von zehn Jahren vor. § 15 ErbStG fasste die Steuerklassen I bis III neu, sodass Steuerklasse II nun Eltern und Großeltern bei Schenkungen sowie Geschwister und deren Abkömmlinge ebenso wie Schwiegereltern und Schwiegerkinder, Stiefeltern und geschiedene Ehepartner berücksichtigte. Und § 16 ErbStG hielt nun neue Freibeträge bereit:

| Personenkreis (Steuerpflichtige) | Freibetrag |

| Ehegatten | DM 600.000 |

| Kinder und Enkelkinder | DM 400.000 |

| übrige Personen Steuerklasse I | DM 100.000 |

| Personen Steuerklasse II | DM 20.000 |

| Personen Steuerklasse III | DM 10.000 |

Ergänzend nahm § 17 ErbStG neue Regelungen zu Versorgungsfreibeträgen auf. Im Erbfall erhielten Ehegatten dabei DM 500.000 zugesprochen. Für Kinder war ein altersabhängiger besonderer Versorgungsfreibetrag vorgesehen:

| Alter | Versorgungsfreibetrag |

| bis 5 Jahre | DM 100.000 |

| bis 10 Jahre | DM 80.000 |

| bis 15 Jahre | DM 60.000 |

| bis 20 Jahre | DM 40.000 |

| bis 27 Jahre | DM 20.000 |

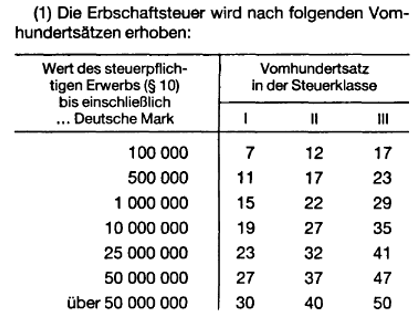

Und da man schon die umfangreichsten Änderungen in der Geschichte der Erbschaftsteuer und Schenkungsteuer vornahm, sollten auch die Steuersätze ein neues Kleid erhalten. Diese setzte man in der Neufassung des § 19 ErbStG wie folgt fest:

Weitere Änderungen gab es durch Einführung eines neuen § 19a ErbStG, Neufassung der §§ 27, 36, 37 und 37a ErbStG und Aufhebung des § 39 ErbStG, der auf die Besteuerung in den neuen Bundesländern bis dahin Anwendung fand (Steuerverschonung). Flankiert hat der Gesetzgeber diese umfassende Reform selbstverständlich durch entsprechende Begleitänderungen in der ErbStDV.

Fachberatung für grenzüberschreitende Steuersachverhalte, auch im Erbschaft- und Schenkungsteuerrecht

Unsere spezialisierten Steuerberater und Rechtsanwälte beraten Sie gerne. Rufen Sie uns gerne an oder schildern Sie uns Ihr Anliegen per E-Mail:

7. Geschichte der Erbschaftsteuer: Steuerentlastungsgesetz 1999/2000/2002

Offenbar bestand weiterhin legislativer Handlungsbedarf. Denn schon wenige Jahre später fasste der Gesetzgeber Teile des ErbStG neu. Diesmal betraf es die §§ 3, 7, 9, 13a, 15, 19a und 20 ErbStG. Hier wurden unter anderem Normen zur steuerlichen Behandlung von GmbH-Anteilen an Gesellschaft und Gesellschafter bei Erbschaften und die Übertragung von Vermögen auf Stiftungen neu definiert. Auch zu Vorschriften zur Steuerschuldnerschaft gab es neue Vorschriften.

8. Geschichte der Erbschaftsteuer: BVerfG verlangt weitere Änderungen

Das Bundesverfassungsgericht hatte ein Urteil über die Ungleichbehandlung von Immobilienvermögen und anderen Vermögensarten gefällt und dabei festgestellt, dass die Ungleichbehandlung einen Verstoß darstellt. Also musste der Gesetzgeber das ErbStG in dieser Hinsicht nachbessern. Diesmal war aber auch das BewG betroffen, das ja stets das Erbschaft- und Schenkungsteuerrecht flankierte. So fand nun die Bewertung von Immobilien mit ihrem Verkehrswert statt. Bei der Übertragung von selbstgenutztem Wohneigentum auf die eigenen Kinder führte man zudem eine Größenbeschränkung auf 200 m2 ein.

Jedenfalls hatte man bei der Gelegenheit die Freibeträge nun in Euro angegeben:

| Personenkreis (Steuerpflichtige) / Vermögensgegenstände | Freibetrag |

| Ehegatten / eingetragene Lebenspartner | EUR 500.000 |

| Kinder | EUR 400.000 |

| Enkel | EUR 200.000 |

| Hausrat (Steuerklasse I) | EUR 41.000 |

| Steuerklasse III | EUR 20.000 |

| andere bewegliche Vermögensgegenstände | EUR 12.000 |

Außerdem setzte man die Steuersätze in den Steuerklassen I bis III neu fest:

Neben der allgemeinen Steuererhöhung von 1974 stellt dies eine weitere, wenn auch einmalige Steuererhöhung dar, die allerdings nur die Steuerklassen II und III betraf. Die Steuersätze in der Steuerklasse I blieben hingegen unverändert.

Und da man schon dabei war, sind auch in anderen Bereichen des Erbschaft- und Schenkungsteuerrechts Änderungen eingeflossen. So fand nun der Güterstand der Zugewinngemeinschaft bei Erbschaften ebenso Berücksichtigung wie auch Vermächtnisse. Außerdem hat man die Bedingungen zur Steuerbefreiung von Betriebsvermögen nachgeschärft.

9. Geschichte der Erbschaftsteuer: Wachstumsbeschleunigungsgesetz 2009

Nur ein Jahr später folgte die nächste Korrektur zum Erbschaft- und Schenkungsteuerrecht. Und zwar reduzierte man die Steuersätze zur Steuerklasse II. Aber auch zur Entlastung von Betriebsvermögen justierte der Gesetzgeber das Gesetz nach. Nun war eine Steuerbefreiung zu 85 % bei einer Sicherung der Lohnsumme von 400 % bereits nach nur fünf Jahren ausreichend. Für eine komplette Befreiung musste innerhalb von sieben Jahren eine Lohnsumme von 700 % vorliegen.

10. Geschichte der Erbschaftsteuer: Bayerns Sonderweg 2017

Erneut war ein Urteil des BVerfG Anlass für gezielte Nachbesserungen zum Erbschaft- und Schenkungsteuerrecht. Diesmal betraf es die Regelungen zur Besteuerung von Betriebsvermögen der §§ 13a und 13b ErbStG, die im Widerspruch zum Artikel 3 Absatz 1 GG standen. Dazu hatte der Gesetzgeber bis Ende Juni 2016 Zeit erhalten. Doch erst im Juni 2017 kam es per Ländererlass zu einer Neuregelung. Das Besondere an diesem Ländererlass war, dass er diesmal anders als die sonst „gleichlautenden“ nun ein „koordinierter“ war. Der Grund hierfür war, dass der Freistaat Bayern weitere Begünstigungen beabsichtigte. Doch schon im November 2017 scherte Bayern teilweise wieder ein.

Weiterhin hat man zu jener Zeit auch die Verschonungsbedarfsprüfung von Vermögen über den bisherigen Schwellenwert von EUR 26 Millionen hinaus eingeführt (§ 28a ErbStG). Diesen Ansatz kann man relativ leicht dazu nutzen, um Erbschaft- oder Schenkungsteuer komplett zu vermeiden, wie man am Beispiel der Übertragung von Axel Springer-Aktien auf Matthias Döpfner nachvollziehen konnte.

Damit ist die Geschichte der Erbschaftsteuer und Schenkungsteuer in der Bundesrepublik im Wesentlichen zu Ende erzählt. Seit 2017 fanden zwar noch weitere Änderungen zu den Gesetzestexten Eingang in das ErbStG, doch handelt es sich dabei lediglich um Präzisierungen oder neue Formulierungen, die keine wesentliche Veränderung an der bisherigen Besteuerung herbeiführten.

Friede Springer schenkt EUR 1 Mrd. – steuerfrei!

In diesem Video erklären wir, wie Matthias Döpfner Anteile an der Axel Springer SE im Wert von EUR 1 Mrd. steuerfrei geschenkt bekam.

11. Geschichte der Erbschaftsteuer und Schenkungsteuer – Fazit

Die Geschichte der Erbschaftsteuer und Schenkungsteuer in der BRD weist in einem Punkt eine starke Parallele zu jener der Einkommensteuer und der Vermögensteuer auf. Denn in den Anfangsjahren der Bundesrepublik, nachdem die Gesetze eingeführt wurden, gab es für viele Jahre keine bedeutenden Änderungen. Je mehr wir unsere Betrachtung aber auf die Gegenwart richten, desto öfter muss man teils auch umfangreiche Veränderungen konstatieren. Einerseits hat der Gesetzgeber diverse Steuererleichterungen seit der Wiedervereinigung eingeführt. Andererseits mussten aber auch Normen, die das BVerfG verfassungsrechtlich beanstandete, eine neue, verfassungskonforme Form finden. Jedenfalls kommt es mittlerweile jährlich zu meist kleineren Änderungen am bestehenden Gesetzestext.

Was ebenfalls auffällt, ist, dass es in der Geschichte der deutschen Erbschaftsteuer und Schenkungsteuer im Grunde nur eine einzige deutliche, allgemeine Steuererhöhung gab. Diese fand 1974 statt. Man kann also annehmen, dass bisher alle Bundesregierungen die Absenkung der Steuer für geboten hielten und eine Anhebung ablehnten. Neben den bereits genannten Gründen, die Steuererleichterungen begründeten, sind auch die Stärkung des Wirtschaftsstandorts Deutschland, die Sicherung von Arbeitsplätzen und die Kompensierung von Steuererhöhungen bei anderen Steuern (zum Beispiel der Einkommensteuer) relevant. Mit Gewissheit kann man aber auch eine ordentliche Portion Ideologie bei der Umsetzung parteipolitischer Agenden annehmen.

Steuerberater für Erbschaft- und Schenkungsteuerrecht

Unsere Kanzlei hat sich besonders auf die steuerrechtliche Gestaltungsberatung zur Erbschaftsteuer und Schenkungsteuer spezialisiert. Bei der Optimierung zukünftiger Steuern auf die Übertragung von Vermögenswerten schätzen Mandanten unser Know-how beispielsweise in folgenden Bereichen:

Erbschaft/Schenkung

- Vermeidung der Schenkungsteuer mittels einer KGaA

- Informationen über Freibeträge, Steuerklassen und Anzeigepflichten

- Erstellung von Erbschaftsteuererklärungen

- Empfehlungen zur Errichtung von Familienstiftungen im In- und Ausland

- Beratung zu den vielfältigen Risiken im internationalen Erbschaftsteuerrecht

Hierzu stehen Ihnen unsere Steuerberater und Rechtsanwälte an den Standorten Köln und Bonn gerne für eine persönliche Beratung zur Verfügung. Zudem beraten wir deutschlandweit per Telefon und Videokonferenz:

Fachreferent beim Steuerberaterverband für Erbschaft- und Schenkungsteuer

Seit 2014 sind die Partner unserer Kanzlei regelmäßige Fachreferenten des Steuerberaterverbands Köln. Dabei besuchen circa 1.500 Steuerberater pro Jahr unsere Seminare. Wegen der hohen Nachfrage stellen wir Ihnen unsere Präsentation zu „Gestaltungsmöglichkeiten bei der Erbschaftsteuer und Schenkungsteuer“ gerne kostenlos zum Download zur Verfügung: